Enel-Med zmierza po miliard i poprawia efektywność. Pomagają kontrakty z NFZ

Jedna z największych w Polsce sieci medycznych zainwestuje grube miliony. Trendy jej sprzyjają, ale odczuwa presję ze strony inwestorów finansowych i… PZU.

Z tego artykułu dowiesz się…

- W jakim tempie chce rozwijać się Enel-Med i ile (oraz w co) chce inwestować, by to osiągnąć.

- Jak i dlaczego zmieniło się dla niego znaczenie kontraktów z NFZ

- Które czynniki prezes spółki uznaje za sprzyjające, a które za ograniczające dynamikę rozwoju, i jak podsumowuje obecność Enel-Medu na GPW.

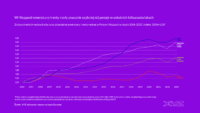

Dwaj główni gracze na polskim rynku prywatnej opieki medycznej – Lux Med należący do brytyjskiej grupy Bupa i Medicover notowany na giełdzie w Sztokholmie – liczą przychody w miliardach zł. W najbliższych latach „klub miliarderów” może powiększyć się o kolejnego członka.

Do tego miana aspiruje wyceniane na GPW na ponad 500 mln zł Centrum Medyczne Enel-Med. Jeżeli utrzyma notowaną ostatnio dynamikę, przekraczającą 20 proc., to w 2025 r. osiągnie przychody na poziomie 900 mln zł.

– Symboliczny miliard złotych przychodów powoli rysuje się na horyzoncie. To powinno nam przynieść dużą satysfakcję, bo jeszcze żadna inna rodzinna firma medyczna nie osiągnęła takiej skali, a zrobimy to praktycznie bez wsparcia akwizycjami. Część analityków twierdzi, że jesteśmy „nudną”, powtarzalną spółką. Jednak każdemu życzyłbym takiej nagrody przy ewentualnym spieniężeniu dorobku życia oraz tak znakomitych notowań wśród pacjentów – komentuje Jacek Rozwadowski, prezes Enel-Medu.

Warto wiedzieć

Biznes senioralny perspektywiczny tylko z pozoru

Enel-Med to ogólnopolska sieć 33 wielospecjalistycznych oddziałów, 22 klinik stomatologicznych, trzech przychodni medycyny sportowej i trzech klinik medycyny estetycznej, a także szpital w Warszawie i ośrodek opiekuńczo-rehabilitacyjny. Strategia otwierania placówek ostatniego typu pojawiła się w firmie mniej więcej dekadę temu. Od tego czasu potrzeby diametralnie wzrosły, bo osób w podeszłym wieku przybywa. Mimo to strategia rozwoju została wstrzymana.

– Nie jesteśmy w tym chyba osamotnieni, to efekt rachunku ekonomicznego. W tej branży trudno godzić jakość obsługi z rentownością. Przy koszcie rzędu 7-8 tys. zł miesięcznie oczekiwałoby się luksusu, a otrzymuje się normalny standard, tylko że z całodobową opieką pielęgniarską. Przychody tylko równoważą koszty i to przy bardzo rozsądnym zarządzaniu. Do naszego ośrodka Willa Łucja w warszawskim Ursusie mamy, z uwagi na renomę, kolejkę oczekujących i to na razie jedyna satysfakcja, jaką mamy w tym obszarze – mówi Jacek Rozwadowski, prezes Enel-Medu.

Rynek rośnie szybko, Enel-Med szybciej

Menedżer podkreśla, że rynek prywatnej opieki medycznej notuje w Polsce rekordowe wyniki, a trend wzrostowy ma utrzymać się co najmniej przez kolejne pięć lat – w tym roku dynamika ma wynieść, według PMR, ok. 14 proc. Swój 25-procentowy wzrost w minionym roku Enel-Med uznaje za bardzo dobry wynik.

– W tym roku wzrost będzie prawdopodobnie podobny, mimo znacznie mniejszego wpływu podwyżek cen usług niż rok wcześniej. Zbliżony poziom chcemy utrzymywać w następnych latach. W tym roku i przez dwa następne lata równolegle pracujemy intensywnie nad poprawą marży EBITDA. W rok zwiększyliśmy ją do 15 proc. Efektywność jest dla nas bardzo ważna, co odzwierciedlają coraz lepsze wyniki, ale nie dążymy do niej za wszelką cenę. NPS na poziomie 90 pkt. to potwierdza – mówi Jacek Rozwadowski.

W tym roku wzrost będzie prawdopodobnie podobny, mimo znacznie mniejszego wpływu podwyżek cen usług niż rok wcześniej. Zbliżony poziom chcemy utrzymywać w następnych latach

Tłumaczy, że w poprawie rentowności dużą zasługę ma zwiększenie obłożenia placówek sieci. W poprzednich latach wiele z nich miało wskaźnik poniżej 55 proc., a optymalny poziom to 80 proc. Istotne przełożenie na wzrost efektywności ma też rosnący udział przychodów z kontraktów z Narodowym Funduszem Zdrowia (NFZ).

– W rok wzrósł z 4 proc. do 6,3 proc. Usługi na NFZ świadczymy m.in. przez operacje okulistyczne i POZ [Podstawowa opieka zdrowotna – red.]. Koszt pozyskania pacjenta szukającego refinansowej usługi jest znacznie niższy niż w przypadku FFS [z ang. fee for service, czyli odpłatność za usługę – red.]. Poza tym możemy oferować refinansowane usługi już pozyskanym prywatnie pacjentom, zamiast odsyłać ich do obcych placówek – wyjaśnia szef Enel-Medu.

NFZ ważny dla sektora prywatnego

Przez lata Jacek Rozwadowski trzymał się strategii, że prywatna firma powinna skupiać się na prywatnym pacjencie. Z perspektywy czasu stwierdza, że utrzymywanie tego stanu doprowadziłoby najprawdopodobniej do utraty konkurencyjności. Jego zdaniem granice między prywatnym a publicznym rynkiem zdrowia zatarły się w Polsce i mnóstwo pacjentów nawet nie zdaje sobie sprawy, że z usług lekarza rodzinnego korzysta najczęściej w prywatnej przychodni.

– NFZ nie jest w stanie zaspokoić potrzeb chorych w placówkach publicznych, więc wkłada pieniądze w sektor prywatny – a mówimy o łącznym budżecie NFZ w wysokości prawie 200 mld zł [w budżecie na 2025 r. sejm przyjął wzrost wydatków na ochronę zdrowia – w tym NFZ – o prawie 31 mld zł do 221,7 mld zł – red.]. Problem w tym, że NFZ nie sygnalizuje, gdzie i na jakie świadczenia jest zapotrzebowanie, przez co trudno się rozwijać z myślą o tym modelu biznesowym. System byłby wydajniejszy, gdyby firmy wiedziały, gdzie powinny otwierać placówki, jak duże i z jakim wyposażeniem, tak by zaspokoić potrzeby chorych – twierdzi Jacek Rozwadowski.

Zdaniem eksperta

W POZ dominuje sektor prywatny

O ile w przypadku np. specjalistycznych konsultacji i skomplikowanych zabiegów z wykorzystaniem najnowszych technologii duże sieci mają przewagę skali, o tyle w POZ małe jest piękne. Przychodnie POZ są blisko pacjenta – w małych miastach, na wsiach, na osiedlach – i zapewniają ciągłość opieki u jednego lekarza, podczas gdy w sieciach często trafia się za każdym razem do kogoś innego. W związku z tym jestem przekonany, że prywatne, „nieusieciowione” punkty POZ się obronią i powinny być wspierane przez system.

Dla pacjenta nie powinno mieć znaczenia, czy korzysta z usług POZ w ramach NFZ w placówce prywatnej, czy publicznej – w obu przypadkach powinien on mieć zapewnioną jakościową opiekę. Rola sektora prywatnego w ochronie zdrowia, zarówno indywidualnych przedsiębiorców, jak i dużych firm, jest bardzo ważna. Charakteryzuje się on innym podejściem do zarządzania niż sektor publiczny. Jeśli zarządzam własnym budżetem, przywiązuję dużą wagę do efektywności i unikania nadmiernego długu. Tymczasem niektóre publiczne SPZOZ [Samodzielne publiczne zakłady opieki zdrowotnej – red.], nadzorowane przez samorządy, funkcjonują bez efektywnego zarządzania.

Są obszary, jak np. obronność czy – w ochronie zdrowia – ratownictwo medyczne, w których państwo powinno zachować kontrolę. Natomiast w wielu innych obszarach, w tym POZ, prywatne zarządzanie jest wartością.

Presja ze strony funduszy i PZU

Dynamikę rozwoju Enel-Medu ogranicza jeszcze kilka czynników. Wśród nich jest deficyt lekarzy problematyczny dla całego sektora. W Polsce aktywnych jest ok. 141 tys., czyli o tysiące za mało.

– Otwieranie pustych placówek albo podkupywanie specjalistów konkurencji 15-20 proc. drożej nie jest dobrym rozwiązaniem. Istotnym czynnikiem mogącym hamować rozwój sieci medycznych są też rosnące koszty prowadzenia biznesu: zwłaszcza ceny najmu, energii oraz sprzętu i materiałów medycznych. Szczególnie dla nowych graczy bariera wejścia na rynek jest bardzo wysoka – uważa Jacek Rozwadowski.

Wśród niesprzyjających okoliczności wymienia też m.in. funkcjonowanie szarej strefy, a obecne otoczenie konkurencyjne uznaje za „niezbyt przyjazne”.

– Na rozdrobnionym rynku małych przychodni, wspieranym przez integratorów sieciowych i towarzystwa ubezpieczeniowe [TU – red.], ścierają się przedstawiciele dużego kapitału chcący zdominować sektor prywatnych usług medycznych głównie za sprawą akwizycji. Inwestorzy finansowi wkładają w ochronę zdrowia ogromne pieniądze, podbijając stawki i rozwijając firmę z myślą wyłącznie o wzroście jej wartości w ciągu kilku lat w celu dalszej odsprzedaży. Mamy też kontrolowanego przez Skarb Państwa ubezpieczyciela generującego ogromne zyski. Inwestując w infrastrukturę medyczną, PZU przekroczył już dawno Rubikon i się z tego nie wycofa – mówi Jacek Rozwadowski.

zamiast konkurować o lekarzy i pacjentów, PZU powinien skupić się na współpracy w ramach sprzedaży polis zdrowotnych tak, jak robią to duzi ubezpieczyciele w wielu innych krajach

W przedstawionej w grudniu strategii na lata 2025-27 PZU zapowiedział 1 mld zł inwestycji w infrastrukturę zdrowotną, by jej podaż nadążyła za popytem.

– Tylko w mojej opinii zamiast konkurować o lekarzy i pacjentów, PZU powinien skupić się na współpracy w ramach sprzedaży polis zdrowotnych tak, jak robią to duzi ubezpieczyciele w wielu innych krajach. My sami współpracujemy w ten sposób z innymi TU, choćby z Allianzem, Inter Polska czy Uniqa. Obroty w tym kanale zwiększamy w tempie ponad 40 proc. rocznie – mówi prezes Enel-Medu.

Do 100 mln zł inwestycji rocznie

W planach rozwoju firma skupia się na obsłudze sektora MŚP (małe i średnie przedsiębiorstwa), w którym łatwiej jej tłumaczyć zalety swojej oferty, a marże są wyższe. Otworzyła w tym roku trzy placówki ogólnomedyczne i klinikę stomatologiczną, a także wymieniła rezonans magnetyczny w Katowicach.

– Przez dwa, trzy kolejne lata będziemy w stanie inwestować rocznie do 100 mln zł dzięki rosnącej rentowności. Chcemy otwierać mniej więcej po pięć przychodni ogólnomedycznych i placówek stomatologicznych rocznie, względnie wymieniając jedną z nich np. na nowy rezonans – zapowiada Jacek Rozwadowski.

Nie interesuje go szukanie okazji i wbijanie na mapie Polski pinezek z niepowiązanymi ze sobą biznesami medycznymi. Zamierza budować spójny system, którego elementy nawzajem się uzupełniają.

– Zapewniamy pacjentom kompleksową opiekę – od konsultacji POZ i specjalistów, przez diagnostykę obrazową aż po operację i rehabilitację, a nawet komplementarne usługi stomatologiczne i medycyny estetycznej. Rozwój w każdym z tych kierunków ma w jakimś stopniu wynikać z potrzeb naszych pacjentów. Dlatego np. wprowadzamy diagnostykę obrazową w kolejnych placówkach. A to kosztowne inwestycje zwracające się dopiero po sześciu-siedmiu latach. Sam rezonans magnetyczny to koszt ok. 10 mln zł. – wyjaśnia Jacek Rozwadowski.

Firma koncentruje się na największych aglomeracjach, bo to główne rynki pracownicze, a uzyskuje ok. 58 proc. przychodów z abonamentów medycznych i 9 proc. ze współpracy z ubezpieczycielami (umowy B2B). Chwali sobie jednak działalność w Sochaczewie i równie dobre perspektywy widzi np. w Bydgoszczy, Toruniu, Białymstoku czy Szczecinie. Na każdym nowym rynku chce jednak od razu odcisnąć piętno, a nie tylko go „dotknąć”, więc skrupulatne przygotowania jeszcze trwają.

Niejednoznaczne korzyści z giełdy

Dynamiczny rozwój Enel-Medu nie jest ostatnio odzwierciedlony w jego wycenie na GPW, na której jest notowany od 2011 r. Giełdowa kapitalizacja utrzymuje się od roku w przedziale 500-600 mln zł mimo wyraźnej poprawy wyników. To w jakimś stopniu pokłosie słabej reprezentacji sektora – z porównywalnych spółek został na GPW po delistingu Polmedu tylko EMC Instytut Medyczny.

– Brak silnej reprezentacji na giełdzie spółek medycznych przekłada się na niewielkie zainteresowanie branżą inwestorów giełdowych i pośrednio wpływa na naszą wycenę. Mamy wyjątkowo niski free float, ale to wynika ze struktury akcjonariatu. Są to głównie fundusze emerytalne, z natury inwestorzy długoterminowi. Jestem przekonany, że giełdowa kapitalizacja na poziomie 500-600 mln zł nie oddaje w 100 proc. wartości spółki – mówi Jacek Rozwadowski.

Firma weszła na giełdę, gdy kredyty stały się niewystarczającym paliwem rozwoju. Zdobyła kapitał na budowę szpitala, ale przez kolejne lata jej obecność na GPW sprowadzała się do „egzystowania”.

– Obowiązki informacyjne pomogły nam zbudować właściwy ład korporacyjny, jednak koszty funkcjonowania na giełdzie rzędu kilku milionów zł rocznie zaczęły nas skłaniać do zastanowienia się, co dalej. Nie chcieliśmy, jako rodzina, oddawać kontroli nad firmą, a rynek medyczny wciąż zachęcał do inwestowania. Postanowiliśmy więc w 2021 r. przeprowadzić drugą emisję akcji. Zebraliśmy przy nadsubskrypcji ponad 80 mln zł – głównie na rozbudowę sieci placówek i cyfryzację, w tym stworzenie aplikacji mobilnej, z której korzysta niemal pół mln pacjentów. Część emisji objęli nasi lekarze i pracują w pewnym sensie u siebie – mówi Jacek Rozwadowski.

Czy Enel-Med znów zastanawia się nad swoją obecnością na giełdzie? Jego prezes nie odpowiada wprost. Deklaruje tylko, że wypracowując zysk EBITDA na poziomie 100 mln zł, firma jest w stanie utrzymywać bardzo satysfakcjonujący poziom inwestycji bez kolejnych emisji.

Zdaniem eksperta

Rola prywatnych firm w polskiej ochronie zdrowia

Natomiast w leczeniu szpitalnym udział wydatków finansowanych przez NFZ jest dominujący, wynosi 97 proc. Nie oznacza to jednak, że jest one oferowane wyłącznie przez instytucje publiczne, wręcz przeciwnie. Na rynku działa wiele prywatnych podmiotów, m.in. grupa AHP wraz z przejętym Scanmedem oraz EMC, które zapewniają pacjentom kompleksową i wielospecjalistyczną opiekę medyczną.

Trendy są nieubłagane – starzenie się społeczeństwa i jednoczesny wzrost zamożności obywateli kreują coraz większy popyt na usługi medyczne, który w coraz większym stopniu będzie zaspokajany przez podmioty prywatne. To sprawia, że zarówno wyceny jak i relatywna liczba transakcji M&A (fuzje i przejęcia) w ochronie zdrowia przewyższają rynkową średnią, co przyciąga inwestorów.

Główne wnioski

- W 2023 r. Enel-Med zwiększył przychody z ok. 495 do 619 mln zł. W najbliższych latach chce utrzymać zbliżoną dynamikę, co oznaczałoby zbliżenie się do miliarda złotych w 2025 r. i przekroczenie go w 2026 r.

- Równolegle firma pracuje nad poprawą efektywności. Sprzyja temu wzrost obłożenia jej placówek medycznych, a także rosnąca rola kontraktów z NFZ – kosz pozyskania pacjenta na refundowane świadczenia jest niższy niż w modelu odpłatnym.

- Firma rozwija się w niejednoznacznym otoczeniu rynkowym. Z jednej strony społeczeństwo się starzeje a system publicznej służby zdrowia pozostaje niewydolny. Z drugiej – dobre perspektywy sektora skłaniają inwestorów finansowych do zaangażowania i zwiększania konkurencyjności, a poważne plany względem tego obszaru ma największy ubezpieczyciel w Polsce – PZU.