EBC tnie stopy, ale zachowuje ostrożność

Europejski Bank Centralny zdecydował o kolejnej obniżce stóp o 0,25 pkt proc. Stara się doprowadzić do końca proces dezinflacji i jednocześnie pomóc pogarszającej się koniunkturze. Ten plan może się powieść. Gdyby jednak strefie euro zagroziła recesja, to niewykluczone są bardziej zdecydowane działania.

Z tego artykułu dowiesz się…

- dlaczego Europejski Bank Centralny po raz trzeci w obecnym cyklu obniżył stopy procentowe.

- jakie zagrożenia dla dezinflacji dostrzega EBC.

- czy bank deklaruje przyszłą ścieżkę stóp procentowych.

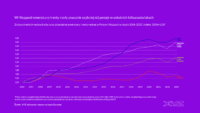

Europejski Bank Centralny (EBC) obniżył stopy procentowe o 25 pb. Stopa depozytowa, czyli najważniejsza stopa banku, wynosi obecnie 3,25 proc. Stopa refinansowa została obniżona do poziomu 3,40 proc. Jest to trzecie cięcie od momentu rozpoczęcia cyklu obniżek w czerwcu br. Decyzja jest zgodna z oczekiwaniami rynku.

EBC uzasadnia ten ruch spadającą inflacją w strefie euro i wskazuje, że proces dezinflacji jest na dobrej ścieżce. W komunikacie po posiedzeniu wskazał, że ostatnie odczyty wskaźników aktywności gospodarczej są gorsze od oczekiwanych. A to powinno oddziaływać w kierunku niższej inflacji. Wskazał też, że warunki finansowania są restrykcyjne. Oznacza to, że koszty, jakie muszą ponosić podmioty zaciągające kredyty w strefie euro, ocenia jako wysokie. EBC spodziewa się, że inflacja przejściowo wzrośnie w najbliższych miesiącach i znajdzie się na trwałe w celu inflacyjnym w przyszłym roku. Przypomnijmy, że wynosi on 2 proc. w średnim terminie.

Zbyt wysoka inflacja bazowa (inflacja po wyłączeniu cen żywności i energii) oraz podwyższony wzrost płac sprawiają jednak, że EBC pozostaje ostrożny. W komunikacie wskazał, że jest gotów utrzymywać stopy na wysokim poziomie, tak długo jak uzna to za konieczne i nie jest przywiązany do żadnego tempa obniżek, a decyzje będzie podejmował na podstawie napływających danych.

Optyka XYZ

Strefa euro znajduje się obecnie w trudnym położeniu. Z jednej strony obecna koniunktura gospodarcza jest słaba. W II kw. 2024 r. odsezonowany wzrost PKB wyniósł 0,6 proc. w ujęciu r/r. W recesji znajdują się Niemcy, czyli największa gospodarka strefy euro. Wysokie stopy ciążą zarówno przedsiębiorstwom, jak gospodarstwom domowym, co przekłada się odpowiednio na słabe inwestycje oraz konsumpcję. PMI, kluczowy wskaźnik wyprzedzający koniunkturę, znalazł we wrześniu na poziomie poniżej 50 pkt., co wskazuje na pogarszające się nastroje w gospodarce. Był to najniższy odczyt od 7 miesięcy.

Z drugiej strony spadek inflacji bazowej zahamował. We wrześniu wyniosła 2,7 proc. w ujęciu r/r i na utrzymuje się na podobnym poziomie od marca br. Dla banku centralnego jest to bardzo istotna miara, ponieważ pomija ceny najbardziej zmiennych produktów, jak żywność i energii, a dzięki temu pokazuje fundamentalne procesy cenowe zachodzące w gospodarce. Do tego dochodzi wzrost płac, który w strefie euro w II kw. wyniósł 4,7 proc. r/r i obniża się bardzo powoli. Pracownicy upominają się o podwyżki, które mają zrekompensować im wzrost kosztów życia spowodowany inflacją.

W tym otoczeniu EBC stara się nawigować tak, aby nie przegiąć w żadną ze stron. Obniża stopy, żeby wspomóc koniunkturę, ale robi to w takiej skali, aby nie doprowadzić do podniesienia się oczekiwań inflacyjnych i wzrostu presji płacowej. Liczy, że tym sposobem doprowadzi inflację do celu, jednocześnie unikając do doprowadzenia gospodarki do zapaści.

Takie podejście ma szansę, żeby się sprawdzić. Słaby popyt wewnętrzny oraz zagraniczny będą sprawiać, że przedsiębiorstwom trudno będzie przenosić koszty wyższych płac na ceny swoich produktów i usług. A to powinno przełożyć się na spadek inflacji bazowej do celu.

Rynek wycenia, że w tym roku EBC może dokonać jeszcze jednej obniżki stóp o 25 pb., a do połowy przyszłego roku cięć o kolejne 100 pb. Tym samym w czerwcu 2025 r. stopa depozytowa EBC ma według rynkowych oczekiwań spaść do 2 proc.

W całej tej układance głównym znakiem zapytania pozostaje koniunktura. Jeśli zacznie się ona szybko pogarszać, a w strefie euro pojawi się ryzyko recesji oraz wzrostu bezrobocia, to EBC może zdecydować się na szybsze i bardziej zdecydowane obniżki stóp.

Główne wnioski

- EBC stara się manewrować pomiędzy doprowadzeniem do końca procesu dezinflacji w strefie euro i wspieraniem słabnącej koniunktury, dlatego zdecydował się na kolejną obniżkę, ale nie deklaruje dalszych ruchów.

- Plan EBC może się powieść, ale głównym ryzykiem jest koniunktura. Ostatnie wskaźniki aktywności gospodarczej pokazują wyraźne pogorszenie.

- Jeśli w strefie euro pojawi się ryzyko recesji i wzrost bezrobocia, to EBC może bardziej zdecydowanie obniżać stopy.