Dwie transakcje warte tyle co cały fundusz. Tar Heel Capital Pathfinder VC z sukcesem kończy rok

Fundusz jako pierwszy w programie Starter PFR Ventures zwrócił kapitał w wysokości przekraczającej wkład inwestorów. Każdy kolejny exit będzie oznaczać dla nich czysty zysk. Tar Heel Capital Pathfinder VC uzyskał już publiczne finansowanie na otwarcie kolejnego funduszu.

Z tego artykułu dowiesz się…

- Które spółki przyniosły inwestorom Tar Heel Capital Pathfinder VC zwrot zainwestowanego kapitału.

- Od kiedy nowy fundusz utworzony w grupie Tar Heel Capital Pathfinder, współfinansowany z FENG, zacznie inwestować w startupy.

- Jaki jest stopień realizacji exitów przez fundusze utworzone w różnych programach wsparcia koordynowanych przez PFR Ventures.

Fundusz Tar Heel Capital Pathfinder VC zrealizował dwa wyjścia kapitałowe ze swoich inwestycji. Portfelowa spółka Wellbee w listopadzie 2024 r. została przejęta przez Benefit Systems, giełdowego dostawcę benefitów pracowniczych. W ubiegłym roku BigTime, czyli amerykański dostawca oprogramowania do automatyzacji usług, kupił firmę Primetric. Łączna wartość tych exitów przekracza kapitał wniesiony do funduszu przez inwestorów.

– Udało nam się zwrócić zainwestowane pieniądze w rekordowym tempie, a to dopiero początek naszych wyjść z inwestycji – podkreśla Radosław Czyrko, partner zarządzający Tar Heel Capital Pathfinder VC.

Fundusz liczy na kolejne wyjścia z inwestycji

Tar Heel Capital Pathfinder VC to podmiot utworzony w ramach programu PFR Starter (realizowanego przez PFR Ventres), współfinansowany z pieniędzy unijnych z Programu Operacyjnego Inteligentny Rozwój (POIR). Kapitałem prywatnym zasiliła go Bielowicki Family Foundation Fundacja Rodzinna. Fundusz był aktywny inwestycyjnie w latach 2019-2023. Sfinansował 14 startupów, rozwijających projekty technologiczne z obszarów: zdrowie psychiczne, AI, zarządzanie przedsiębiorstwem, live commerce. Kapitalizacja funduszu wynosiła 26 mln zł.

– Fundusz ma w portfelu kilkanaście spółek i kolejne 3-5 lat na planowanie finalnych zysków dla inwestorów. Celujemy w zwroty na całym funduszu w wysokości kilkukrotnie zainwestowanych kwot. Mamy nadal w portfelu spółki, które są liderami w swoich branżach w Europie, takie jak Selmo.io działająca w branży live commerce, czy projekt rozwiązujący jedną z największych bolączek branży AI, jaką są zasoby obliczeniowe – zaznacza Radosław Czyrko.

Tar Heel Capital Pathfinder VC jest częścią większej grupy inwestycyjnej – Tar Heel Capital Pathfinder, w portfelu której jest obecnie kilkadziesiąt spółek na różnym etapie rozwoju.

– Nie wykluczamy więc, że w 2025 r. będziemy ogłaszali kolejne wyjścia z inwestycji. Kilka podmiotów już budzi zainteresowanie potencjalnych nabywców – zapewnia Radosław Czyrko.

Zdaniem eksperta

Rynek VC dopiero dojrzewa

Należy jednak pamiętać, że rynek VC w Polsce w dużej mierze opiera się na środkach publicznych. Kompetencje PFR Ventures odgrywają tutaj kluczową rolę w stymulowaniu rozwoju tego ekosystemu. Zmiana podejścia do znaczenia private equity i venture capital dla rozwoju technologicznego oraz poprawy konkurencyjności na poziomie europejskim może dodatkowo stymulować rynek do zwrócenia większej uwagi na tę klasę aktywów w Polsce. Odblokowanie i wzmocnienie zaangażowania inwestorów instytucjonalnych mogłoby znacząco przyczynić się do dalszego rozwoju VC w Polsce w przyszłości.

Rynek potrzebuje więcej historii sukcesu

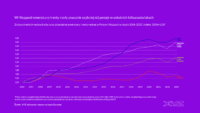

Spośród wszystkich programów finansowania sektora venture capital realizowanych przez PFR Ventures, wcześniej także Cogito Capital Partners (z programu PFR KOFFI) zwrócił wkłady swoim inwestorom. Na kontach innych funduszy są pojedyncze exity, ale okres wychodzenia z inwestycji może potrwać do końca 2031 r.

– Polski rynek venture capital bardzo potrzebuje komunikacji dotyczącej wyjść z inwestycji przez fundusze VC. Dane o wygenerowanych dla inwestorów zwrotach będą istotnie przekładać się na zainteresowania kolejnych osób tą perspektywiczną, choć ryzykowną, klasą aktywów. W 2024 r. pojawiło się około 20 ogłoszeń medialnych o lokalnych exitach. Niewielka część z nich była opisana w transparentny sposób. Cieszę się, że Tar Heel Capital Pathfinder mógł się wyróżnić na tym tle, chwaląc się dziesięciokrotnym zwrotem przy sprzedaży swoich udziałów w Wellbee do notowanego na giełdzie Benefit Systems. Tym samym, fundusze zasilone środkami z POIR wchodzą w etap generowania zysku dla swoich inwestorów – twierdzi Maciej Ćwikiewicz, prezes PFR Ventures.

Ostatnie lata nie były zbyt łaskawe dla sektora kapitałowego, w tym także venture capital. Liczba transakcji spadała, podobnie jak wyceny spółek.

– Podczas gdy większość funduszy czeka na „gotowe” projekty, my przyjęliśmy bardziej strategiczne podejście i współpracujemy z zespołami już na etapie koncepcyjnym. To pozwala nam wspólnie kształtować projekty, które wypełniają luki rynkowe i kreują zupełnie nowe kategorie biznesowe – wyjaśnia Radosław Czyrko.

Widoki na nowe inwestycje w startupy

Tar Heel Capital Pathfinder nie mówi jeszcze ostatniego słowa. Zespół zarządzający został zakwalifikowany do dofinansowania także w aktualnym rozdaniu Startera, finansowanym już z Funduszy Europejskich dla Nowoczesnej Gospodarki (FENG). W ramach nowego funduszu w kolejnych latach planuje zainwestować w ok. 30 spółek. Na rynku będzie szukać startupów z obszarów: AI, CleanTech, EdTech, MedTech i Cybersecurity, projektów w modelach SaaS czy marketplace.

Kapitalizacja funduszu obecnie wynosi 82,5 mln zł, z czego wkład PFR Ventures to 65 mln zł. Zarządzający Tar Heel Capital Pathfinder planują natomiast zwiększyć kapitalizację do 100 mln zł, zasilając go dodatkowymi pieniędzmi pozyskanymi od inwestorów prywatnych.

Nowy fundusz aktywnie zacznie inwestować w najbliższych miesiącach.

– Nasz zespół analizuje od września projekty pod kątem potencjalnych inwestycji z nowego funduszu. Zidentyfikowaliśmy w tym czasie kilka ciekawych spółek i jesteśmy w trakcie rozmów z zespołami tak, żeby być gotowym do sfinalizowania inwestycji, jak tylko dopełnione zostaną formalności. Spodziewamy się, że będzie to miało miejsce w pierwszym kwartale 2025 r. – dodaje Radosław Czyrko.

Główne wnioski

- Tar Heel Capital Pathfinder VC to pierwszy fundusz z programu Starter, którego exity zwróciły już kapitał wniesiony przez inwestorów. Podobny sukces ma na koncie także Cogito Capital Partners (z programu PFR KOFFI).

- – Polski rynek venture capital bardzo potrzebuje komunikacji dotyczącej wyjść z inwestycji przez fundusze VC. Dane o wygenerowanych dla inwestorów zwrotach będą istotnie przekładać się na zainteresowania kolejnych osób tą perspektywiczną, choć ryzykowną, klasą aktywów – podkreśla Maciej Ćwikiewicz, prezes PFR Ventures.

- – Odblokowanie i wzmocnienie zaangażowania inwestorów instytucjonalnych mogłoby znacząco przyczynić się do dalszego rozwoju VC w Polsce w przyszłości – wskazuje Anna Wnuk, dyrektor zarządzająca PSIK.