Cięcia stóp w cieniu elekcji Trumpa

Decyzje w USA, Wielkiej Brytanii i Szwecji zgodne z oczekiwaniami. Powell broni niezależności Fed.

Z tego artykułu dowiesz się…

- Jakie decyzje zostały podjęte przez banki centralne USA, Wielkiej Brytanii oraz Szwecji.

- Jakie są przewidywane skutki wprowadzenia polityki Donalda Trumpa dla dalszej ścieżki łagodzenia stóp procentowych.

- Jak Jerome Powell, szef Fed, odniósł się do planów zmian w polityce fiskalnej.

W czwartek trzy istotne banki centralne – USA, Wielkiej Brytanii i Szwecji – podjęły decyzje dotyczące poziomu stóp procentowych. Inwestorzy i analitycy skupiali się jednak głównie na konsekwencjach wyboru Donalda Trumpa dla tempa i głębokości przewidywanych przyszłych obniżek stóp procentowych.

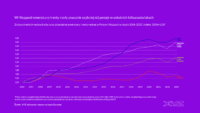

Amerykański Fed ponownie obniżył stopy – tym razem o 25 pb. do poziomu 4,5-4,75 proc. Decyzja taka była zgodna z oczekiwaniami. Wcześniejsza obniżka, na wrześniowym posiedzeniu, wyniosła 50 pb. Federalny Komitet do spraw Otwartego Rynku (FOMC) w swoim oświadczeniu ocenił, że ryzyka związane z pełnym zatrudnieniem oraz celem inflacyjnym są zbilansowane. Aktywność gospodarcza rozwijała się w solidnym tempie; rynek pracy nieco się schładzał, ale stopa bezrobocia pozostaje niska. Inflacja zmierza w kierunku celu 2 proc., choć utrzymuje się na podwyższonym poziomie.

Podczas konferencji szef Fed, Jerome Powell, zwrócił uwagę, że wzrost cen usług (z wyłączeniem mieszkalnictwa) i dóbr stanowiących 80 proc. koszyka PCE (na co szczególną uwagę zwraca FOMC) jest zgodny z celem inflacyjnym. Czynsze w koszyku inflacyjnym obecnie podbijają inflację, co wynika z nadrabiania strat inflacyjnych („catch-up inflation”). W szczególności, nowe umowy najmu doświadczają niskiej inflacji, natomiast ogólny wzrost usług związanych z mieszkalnictwem bierze się ze skokowej waloryzacji czynszów w niektórych wcześniej zajmowanych lokalach. Według Powella te czynniki nie odzwierciedlają zatem bieżącej presji inflacyjnej.

Bank Anglii postanowił również, zgodnie z oczekiwaniami, wykonać ruch o tej samej skali obniżając stopy o 0,25 pp. do poziomu 4,75 proc. Jest to druga obniżka w tym roku – we wrześniu stopy pozostawiono na tym poziomie po wcześniejszej, sierpniowej redukcji o 25 pp. Było to pierwsze posiedzenie Komitetu Polityki Pieniężnej (MPC) od czasu przedstawienia nowego budżetu przez rząd Partii Pracy, który znacząco zwiększył planowane wydatki. Zgodnie z projekcjami komitetu, nowe działania mają zwiększyć Produkt Krajowy Brutto (PKB) o 0,75 proc. w ciągu roku w porównaniu do sierpniowych prognoz. Stymulacja gospodarki ma wpłynąć także na inflację – oczekiwany jest jej wzrost o 0,5 pp. w tym samym okresie.

Szwedzki Riksbank zdecydował się na cięcie stóp o 50 pb. (z 3,25 proc. do 2,75 proc.), co nie było zaskoczeniem. Według wstępnych danych szwedzka gospodarka znalazła się w recesji: w drugim kwartale zanotowała spadek o 0,3 proc. k/k, a w kolejnym o 0,1 proc. Inflacja mierzona wskaźnikiem CPIF (cel Riksbanku) od pięciu miesięcy utrzymuje się poniżej 2 proc. r/r; ostatni odczyt wskazywał wzrost o 1,5 proc.

Okiem XYZ

W tle decyzji banków centralnych toczyło się kluczowe wydarzenie tygodnia – zwycięstwo Donalda Trumpa w wyborach prezydenckich w USA. Dwie z jego przedwyborczych propozycji mają szczególny wpływ na inflację. Zapowiadane wprowadzenie ceł znacznie zwiększyłoby ceny dóbr importowanych przez amerykańskich konsumentów, natomiast hojne obniżki podatków (powiększające deficyt o 2,6 proc. PKB rocznie) stymulowałyby popyt wewnętrzny, co również sprzyjałoby wzrostowi cen.

Realizacja tych działań wywołałaby dodatkową presję inflacyjną, co mogłoby skłonić Fed do spowolnienia tempa obniżek stóp procentowych oraz podniesienia ich docelowych poziomów. Japoński bank inwestycyjny Nomura Holdings prognozuje, że w efekcie zwycięstwa Trumpa FOMC dokona tylko jednej obniżki stóp w przyszłym roku zamiast przewidywanych czterech, a stopy pozostaną o 0,75 pp. wyższe, niż oczekiwano przed wyborami.

Są dwie szkoły myślenia na temat możliwych działań Fed w tej sytuacji. Pierwsza sugeruje, że niepewność co do konkretnych polityk administracji Trumpa oraz ich kolejności może skłaniać FOMC do ostrożniejszych kroków. Druga zwraca uwagę, że skala polityk wdrażanych podczas pierwszej kadencji Trumpa była mniejsza, niż zapowiadano, więc warto ocenić ich wpływ dopiero po przedstawieniu konkretów. Powell, zgodnie z zasadą, powstrzymywał się od komentarzy dotyczących polityki fiskalnej, lecz podkreślił, że akty legislacyjne będą dogłębnie analizowane pod kątem ich wpływu na rynek pracy i inflację, podobnie jak w przypadku każdej poważniejszej zmiany – czyli „business-as-usual”. Nie chciał zatem zwiększać niepewności.

Najważniejszym wydarzeniem konferencji nie była jednak sama obniżka stóp procentowych, a kwestia niezależności Fed. Powell stanowczo rozwiał wszelkie wątpliwości, gdy zapytano go o możliwość rezygnacji na prośbę Trumpa. Podkreślił, że prezydent nie ma takiej możliwości prawnej. Zdecydowane słowa Powella wysłały sygnał do rynku, że ryzyko ingerencji przyszłego prezydenta w decyzje Fed za jego kadencji (upływającej w 2026 r.) jest minimalne.

Główne wnioski

- Banki centralne kontynuują cykl obniżek stóp: zmniejszono je o 25 pb. w USA i Wielkiej Brytanii oraz 50 pb. w Szwecji.

- Zapowiedziane w kampanii polityki Trumpa (wzrosty ceł, cięcia podatków) zwiększą presję inflacyjną i mogą zahamować tempo obniżek stóp procentowych oraz ich docelowy poziom.

- Jerome Powell wysłał jasny sygnał do rynku: za jego kadencji nie będzie ingerencji w decyzje Fed przez przyszłego prezydenta.