Polskie venture capital – prawdziwy obraz rynku. Startupy czekają na pieniądze

Kim jest polski startupowiec i dlaczego z tak dużym wytęsknieniem czeka na dopływ publicznego kapitału? Luka finansowa na rynku venture capital dopiero od przyszłego roku zacznie być powoli zasypywana.

Z tego artykułu dowiesz się…

- Jaki jest obecnie dostęp finansowania dla startupów na rynku venture capital w Polsce i na świecie.

- Kiedy i za pośrednictwem których funduszy VC zaczną płynąć pieniądze do innowacyjnych spółek.

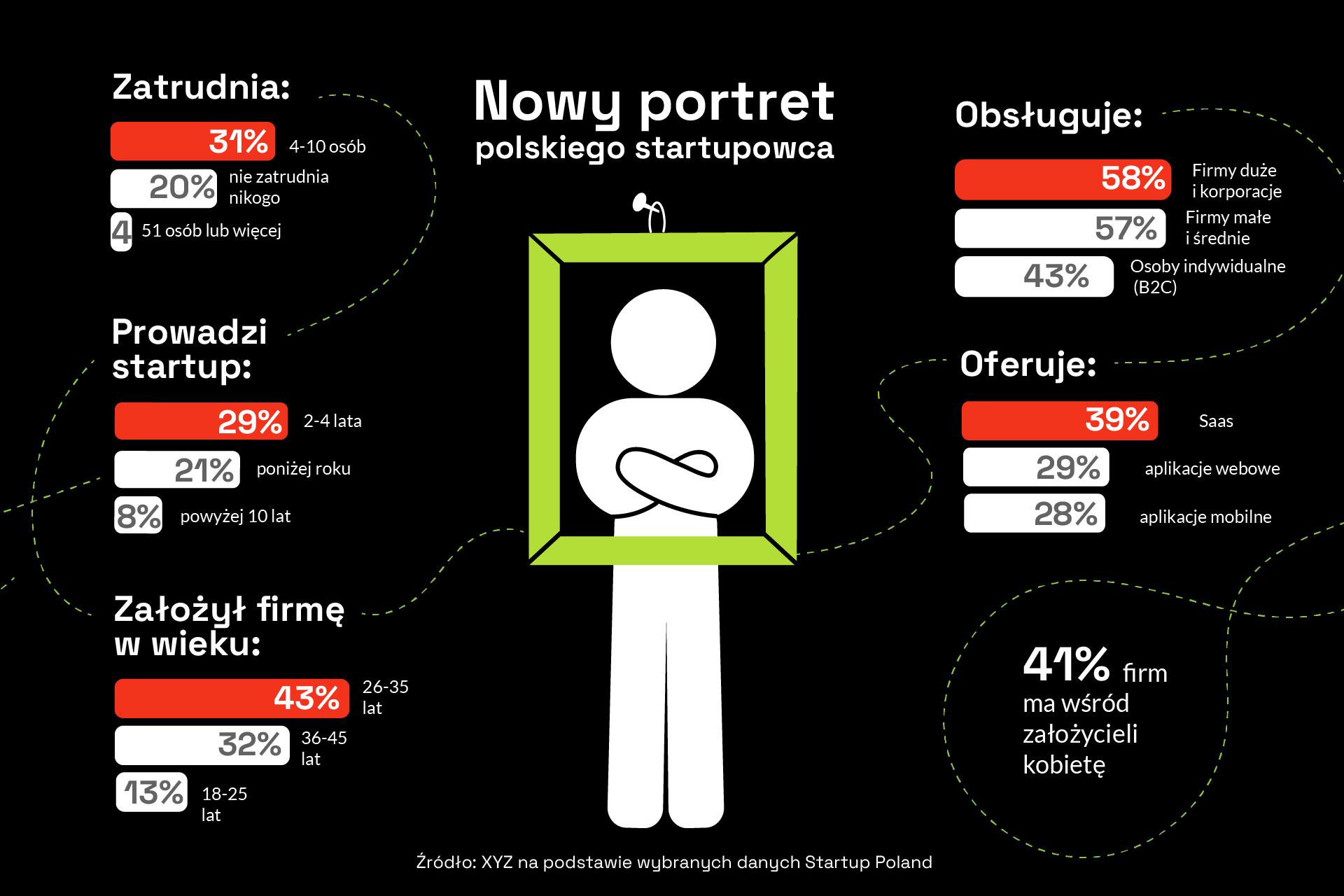

- Jak wygląda portret polskiego startupowca i obraz jego technologicznego biznesu.

Czy na rynku venture capital (VC) są pieniądze? Takie pytanie postawili sobie autorzy raportu „Polskie startupy 2024” z fundacji Startup Poland.

„Ostrożnie optymistyczne prognozy dotyczące zwiększenia napływu kapitału do sektora startupów, które mogliśmy słyszeć jeszcze kilka miesięcy temu, na razie się nie potwierdzają. [...] Jednym z motorów przyspieszenia miała być sztuczna inteligencja, jednak dane są jednoznaczne – AI do tej pory nie okazała się gamechangerem. [...] Trwające już dwa lata załamanie na globalnym rynku startupów na razie nie zostało przełamane. Być może dane za ostatni kwartał 2024 r. pokażą jakieś zwiastuny odbicia” – czytamy w analizie.

Globalne osłabienie na rynku venture capital

Fundacja, bazując na danych Crunchbase, podała, że globalne finansowanie VC w trzecim kwartale 2024 r. wyniosło 66,5 mld dolarów, co oznacza spadek o 16 proc. kwartał do kwartału i o 15 proc. rok do roku. Główną przyczyną jest zmniejszenie liczby rund inwestycyjnych z udziałem bardziej dojrzałych spółek. W Stanach Zjednoczonych w tym okresie startupy otrzymały od funduszy i aniołów biznesu 40,5 mld dolarów, co stanowi spadek o 10 proc. w porównaniu z poprzednim kwartałem, ale wzrost o 14 proc. rok do roku. W Azji sytuacja także była trudna, a w Europie kapitał skurczył się w trzecim kwartale 2024 r. do 10 mld dolarów (spadek o 39 proc. rok do roku).

W Polsce koniec horyzontu programów unijnych mocno dał się we znaki startupom. Wyniki całego rynku ratują pojedyncze transakcje o wartości znacznie przekraczającej średnią. Liczba inwestycji w spółki technologiczne od stycznia do września 2024 r. wyniosła 114, co oznacza powrót do poziomu sprzed kilku lat, gdy rynek VC dopiero zaczynał się rozwijać.

Warto wiedzieć

Skala polskiego rynku VC

W 2023 r. wartość wszystkich inwestycji VC w rodzime startupy wyniosła 2,1 mld zł.

PFR Ventures uruchomił machinę inwestycji

PFR Ventures ogłosił, że dofinansuje pięć nowych funduszy VC w ramach programu Fundusze Europejskie dla Nowoczesnej Gospodarki (FENG). Kwota 270 mln zł trafi do 4growth VC, Aegis Capital, iif VC, Kogito Ventures oraz Lowercap.

– Nowe fundusze, w które inwestuje PFR Ventures, aktywizują także inwestorów prywatnych, aniołów biznesu oraz przedsiębiorstwa zainteresowane nowymi technologiami. Wnoszą oni nie tylko kapitał, ale również wartości wspierające rozwój startupów – zaznaczył Mikołaj Raczyński, wiceprezes Polskiego Funduszu Rozwoju (PFR), cytowany w komunikacie PFR Ventures.

W tym roku z FENG za pośrednictwem PFR Ventures dokapitalizowane zostały także 24Ventures, Digital Ocean Ventures Starter, Hard2beat oraz Tar Heel Capital Pathfinder. Otrzymały łącznie ponad 190 mln zł.

Nowe fundusze zaczną inwestować w 2025 r.

PFR Ventures szacuje, że za pośrednictwem wszystkich wymienionych wyżej funduszy na rynek VC wpłynie łącznie minimum 650 mln zł (ze środków FENG oraz od inwestorów prywatnych). Środki te trafią do startupów w kolejnych latach. Ich wypłata rozpocznie się dopiero w 2025 r., ponieważ program jest realizowany z opóźnieniem, a przed funduszami pozostaje jeszcze szereg formalności.

Warto wiedzieć

Startupy potrzebują kapitału

Brak dostępu do wystarczającej liczby źródeł finansowania stanowi barierę w rozwoju 55 proc. startupów.

Maciej Ćwikiewicz, prezes PFR Ventures, podał, że instytucja zrealizowała już blisko 25 proc. z planowanych inwestycji w fundusze VC w ramach FENG. Kolejne nabory dla funduszy są planowane na 2025 r.

Już teraz wiadomo, że – ze względu na wykryte nieprawidłowości i szereg wątpliwości – program Bridge Alfa Narodowego Centrum Badań i Rozwoju nie będzie kontynuowany. W ostatnich latach zapewniał on dopływ kapitału dla startupów na najwcześniejszym etapie rozwoju (ok. 1 mln zł w ramach rund preseed i seed). Fundusze Alfa, z uwagi na swój zalążkowy charakter, odpowiadały za znaczącą liczbę transakcji VC na polskim rynku.

Startupy i zespoły badawczo-rozwojowe będą mogły korzystać z innych programów finansowania, takich jak: Startup Booster Poland (działanie 2.28, łączna wartość 340 mln zł), PRIME Fundacji na rzecz Nauki Polskiej (wartość 146 mln zł), Science4Business (łączna wartość 297 mln zł).

Zdaniem eksperta

Wypełnienie luki inwestycyjnej na etapie seed

Już w drugim kwartale 2025 r. pierwsze fundusze VC z programu dofinansowania PFR Ventures Starter (z programu Fundusze Europejskie dla Nowoczesnej Gospodarki – FENG z nowej perspektywy unijnej) będą zdolne do wydatkowania pozyskanych pieniędzy.

Szacuje się, że w ramach programu PFR Ventures Starter dofinansowanych zostanie kilkanaście zespołów VC, które będą miały do dyspozycji powyżej pół miliarda złotych, co w najbliższych latach zapewni kapitał dla ponad 200 innowacyjnych firm.

Dla dobrych założycieli startupów seed oznacza to, że już niedługo będą mogli wybierać finansowanie spośród ofert konkurujących ze sobą zespołów VC. Z kolei fundusze ze Startera muszą opracować optymalne strategie inwestycyjne, aby przyciągnąć najlepsze zespoły założycielskie.

Biznes finansowany z własnych oszczędności

Ścieżka rozwoju w modelu venture capital nie jest opcją dla wszystkich. Według najnowszego raportu fundacji Startup Poland większość spółek (73 proc.; ankieta wielokrotnego wyboru) finansuje rozwój biznesu we własnym zakresie. Założyciele startupów sięgają po własne oszczędności lub pożyczają pieniądze od znajomych i rodziny.

„Jeśli chodzi o zewnętrzny kapitał, wśród badanych dominują źródła krajowe. Co piąty startup (22 proc.) otrzymał środki od krajowego VC, a niemal taki sam odsetek od polskiego anioła biznesu (21 proc.). Ze wsparcia PARP, podobnie jak z krajowego akceleratora, skorzystało dotychczas 18 proc. firm. Kolejne 15 proc. pozyskało finansowanie z NCBR” – czytamy w raporcie „Polskie startupy 2024”.

Prezydencja okazją do promocji lokalnych funduszy

Zdaniem Polskiego Stowarzyszenia Inwestorów Kapitałowych (PSIK), zarówno w Polsce, jak i w Europie konieczne jest zwiększenie dostępu do kapitału dla przedsiębiorstw na różnych etapach wzrostu. Promowanie długoterminowych produktów inwestycyjnych mogłoby zwiększyć aktywność inwestorów indywidualnych na rynku. PSIK postuluje także odbudowę bankowości inwestycyjnej („wsparcie inwestorów instytucjonalnych i sektora MŚP poprzez lepszą dostępność instrumentów finansowych”), zwiększenie płynności rynków oraz optymalizację procesów posttransakcyjnych.

– Private equity, venture capital i private debt to fundamenty finansowania małych i średnich firm, szczególnie tych na wczesnym etapie rozwoju oraz realizujących innowacyjne projekty. W obecnych warunkach gospodarczych wsparcie tych sektorów jest kluczowe, aby napędzać innowacje, przyspieszać cyfryzację oraz wspierać transformację energetyczną – priorytety strategiczne dla rozwoju Unii Europejskiej – zaznaczyła Anna Wnuk, dyrektor zarządzająca PSIK.

Stowarzyszenie podkreśla, że polska prezydencja w Radzie UE w 2025 r. może być doskonałą okazją do promocji lokalnych funduszy private equity, venture capital i private debt, a także ich roli w rozwoju innowacyjnych przedsiębiorstw.

Główne wnioski

- Krajowym startupom dał się we znaki koniec horyzontu programów unijnych. Wprowadzanie na rynek pieniędzy z FENG poprzez fundusze venture capital nieco się opóźniło, co oznacza, że pierwsze inwestycje w spółki rozpoczną się dopiero w przyszłym roku.

- Startupy na wczesnym etapie rozwoju nie będą już finansowane przez fundusze programu Bridge Alfa. Zespoły prowadzące prace badawczo-rozwojowe będą mogły jednak korzystać z dotacji z innych programów.

- Przedsiębiorcy finansują zakładanie i rozwój startupów głównie z własnych zasobów. Jeśli chodzi o zewnętrzny kapitał, wśród badanych przez Startup Poland dominują źródła krajowe.