Plan dla JSW pilnie potrzebny. Cięcia kosztów są niezbędne

Problemy geologiczne w kopalniach i agresywna konkurencja ze strony azjatyckiej konkurencji dobijają Jastrzębską Spółkę Węglową, która jest największym producentem węgla koksowego w Unii Europejskiej. Według analityków bez planu restrukturyzacji spółce nie uda się wyjść na prostą.

Z tego artykułu dowiesz się…

- Z jakimi problemami mierzy się obecnie Jastrzębska Spółka Węglowa

- Co o problemach górniczej spółki mówi wiceminister aktywów państwowych Robert Kropiwnicki

- Jak sytuację na rynku węgla i koksu ocenia Jolanta Gruszka, wiceprezeska JSW ds. handlu

Po hossie na rynku węgla nie ma już śladu, dlatego polscy producenci tego surowca mierzą się z wieloma problemami. Kłopotów nie uniknęła też Jastrzębska Spółka Węglowa, która specjalizuje się w produkcji węgla i koksu do wyrobu stali. W pierwszym półroczu zanotowała niemal 6,1 mld zł straty netto, co było efektem odpisów związanych z utratą wartości kopalń i koksowni w łącznej wysokości 6,3 mld zł. Na słaby wynik wpłynęło również mniejsze wydobycie węgla i spadające ceny czarnego paliwa.

Spadek produkcji jest dla spółek górniczych bolesny, bo obciążone są one potężnymi kosztami stałymi związanymi z utrzymaniem kopalń i licznej załogi. Tak jest i w JSW, która ma cztery kopalnie węgla, trzy koksownie, a w całej grupie zatrudnia ponad 32 tys. osób. Pierwotnie spółka planowała w 2024 r. wydobyć 13 mln ton węgla. To i tak był okrojony plan, spowodowany problemami w kopalniach, m.in. pożarem w zakładzie Pniówek. We wrześniu okazało się, że nawet tego zamiaru nie uda się zrealizować. Zarząd zmniejszył więc plan do 12,45 mln ton. Przypomnijmy, że w 2023 r. JSW wydobyła 13,5 mln ton węgla, a w 2022 r. 14,1 mln ton.

— Największym wyzwaniem dla spółki jest zwiększenie produkcji węgla. W poprzednich kwartałach spółka borykała się z problemami geologicznymi. To przełożyło się na poziom wydobycia, który w tym roku będzie zapewne najniższy od czasu, gdy JSW jest notowana na giełdzie, czyli od 2011 r. Strategia grupy na lata 2022-2030 zakłada docelowy poziom produkcji na poziomie 16-17 mln ton rocznie, zaś plan na ten rok to niespełna 12,5 mln ton. To jest gigantyczna różnica. Szacuję, że JSW stopniowo będzie poprawiać ten wskaźnik i że w ciągu trzech lat uda jej się dojść do poziomu 14,6 mln ton, co i tak jest dalekie od założeń zawartych w strategii — podkreśla Łukasz Prokopiuk, analityk DM BOŚ.

Na ratunek

O trudnej sytuacji tej kontrolowanej przez Skarb Państwa górniczej spółki mówił 17 października z mównicy sejmowej wiceminister aktywów państwowych Robert Kropiwnicki. Zwrócił uwagę, że problemem dla JSW jest podpisane w 2021 r. porozumienie o przyznaniu pracownikom spółki 10-letnich gwarancji zatrudnienia.

— Dla związków zawodowych, dla pracowników pewnie to jest bardzo dobre, tylko w momencie, kiedy ograniczono produkcję niemalże o 2 mln ton, zostaje ta sama kadra. I zarząd ma związane ręce. To są działania na szkodę spółki. Zarząd musi z tego wybrnąć, zarząd musi podejmować decyzje, żeby tę firmę uratować. Bo dzisiaj naprawdę ta firma jest w bardzo trudnej sytuacji — stwierdził wiceminister Kropiwnicki.

JSW pracuje teraz nad planem naprawczym, a jego założenia, niezatwierdzone jeszcze przez władze spółki, opublikowały niedawno górnicze związki zawodowe. Z informacji związkowców wynikało, że spółka może wprowadzić głębokie oszczędności, w tym ściąć środki na wynagrodzenia pracowników i inwestycje, które w latach 2024-2027 mogą sięgnąć nawet 5,7 mld zł. JSW nie skomentowała tego dokumentu, ale jednocześnie ogłosiła, że doszło do "wycieku informacji będących tajemnicą przedsiębiorstwa".

— Spółka złożyła w tej sprawie zawiadomienie do prokuratury — poinformował Tomasz Siemieniec, rzecznik JSW.

Analitycy nie mają jednak wątpliwości, że plan naprawczy jest spółce pilnie potrzebny. — W obecnej sytuacji cięcia kosztów są niezbędne — przekonuje Łukasz Prokopiuk z DM BOŚ. Problemem jednak będzie uzyskanie na to zgody związków zawodowych.

Konkurencja nie odpuszcza

JSW nie sprzyja też sytuacja na europejskim rynku. Unijne przedsiębiorstwa muszą zmniejszać emisje CO2 i zastanawiają się, czym zastąpić węgiel koksowy, który dziś jest kluczowym surowcem do produkcji koksu i stali. Zanim jednak rynek zaleje tzw. zielona stal, wolna od śladu węglowego, unijny rynek zalewa tani import koksu z krajów azjatyckich. Władze JSW alarmują, że na znaczeniu zyskują zwłaszcza producenci z Indonezji, gdzie w ostatnim czasie swoje koksownie lokują Chińczycy.

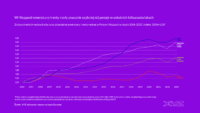

Dane Eurostatu pokazują, że azjatycka konkurencja jest obecnie w Europie niezwykle aktywna. Jeszcze w 2022 r. Chiny zajmowały czwarte miejsce wśród największych importerów koksu do UE, natomiast w 2022 r. wskoczyły na pierwsze miejsce i utrzymują je również w tym roku. Jeszcze większy skok zanotowała Indonezja – w 2022 r. była na odległym 17. miejscu wśród importerów koksu do UE, w 2023 r. awansowała na 11. miejsce, a w okresie od stycznia do lipca 2024 r. znalazła się już w pierwszej trójce.

Władze JSW apelują o ochronę unijnego rynku przed napływem taniego koksu z Indonezji, co byłoby wsparciem dla lokalnych producentów tego wyrobu.

Wywiad

Przed nami trudny czas

O sytuacji na rynku węgla i koksu opowiada Jolanta Gruszka, wiceprezeska Jastrzębskiej Spółki Węglowej

W Europie trwa dekarbonizacja przemysłu. Jak w związku z tym kształtuje się popyt na węgiel koksowy i koks, które są używane do produkcji stali?

Węgiel koksowy wciąż znajduje nabywców. To surowiec uznawany w UE za krytyczny, bo jego produkcja w Europie nie pokrywa zapotrzebowania przemysłu. Ten rok jest jednak wyjątkowy, główne nasze problemy dotyczą podaży naszego surowca. JSW notuje niższą produkcję niż planowaliśmy. To efekt pożarów w kopalniach Pniówek i Budryk, ale też nieoczekiwanych problemów geologicznych w innych zakładach wydobywczych. Dlatego w tym roku znacznie zredukowaliśmy podaż węgla koksowego w regionie. Naszym celem na 2024 r. było wydobycie 13 mln ton węgla, ale wiemy już, że i tego nie uda się osiągnąć. We wrześniu zweryfikowaliśmy cel operacyjny do poziomu 12,45 mln ton, przy czym poziom wydobycia za trzy kwartały br. wyniósł 9 mln ton.

A co z koksem?

JSW sprzedaje koks głownie do odbiorców z przemysłu hutniczego. Natomiast na rynku dominują koksownie zintegrowane z hutami , które w pierwszej kolejności wykorzystują do produkcji stali swój własny surowiec. Gdy redukują zapotrzebowanie na koks, to redukują zakupy z zewnątrz, czyli od takich koksowni jak nasze. Jednak popyt wciąż jest, zwłaszcza w krajach ościennych UE takich jak Turcja, Algieria, Ukraina. Dziś jednak naszym największym problemem jest bardzo agresywna konkurencja ze strony koksu z Azji. Do tej pory był to głównie koks chiński, natomiast w tym roku obserwujemy mocną ofensywę producentów z Indonezji. Dwa lata temu Indonezja eksportowała 300 tys. ton koksu, w 2023 r. to było 1,6 mln ton, a w pierwszym półroczu tego roku już ponad 2 mln ton. Ten koks trafia na Ukrainę, do Rumunii, Francji i zdobywa kolejne rynki europejskie.

W jaki sposób Indonezja tak szybko zwiększyła produkcję koksu?

To głównie inwestycje chińskie, które pierwotnie miały na celu eksport produktów do Chin. Sami producenci mówią jednak wprost, że chiński koks w niektórych krajach jest "źle widziany" i między innymi stąd decyzja o rozpoczęciu produkcji w Indonezji. Koksownie z Indonezji wzięły sobie za cel zdobycie znaczącego udziału w międzynarodowym handlu koksem.

Koks z Indonezji jest tańszy?

Oczywiście. Tamtejsi producenci funkcjonują przecież w zupełnie innym otoczeniu regulacyjnym. Tak więc do Europy wpływa teraz nie tylko koks chiński czy kolumbijski, ale też indonezyjski, który jest najbardziej agresywny cenowo. Pojawiły się nawet komentarze, że to mogą być ceny dumpingowe lub możemy mieć do czynienia z tzw. drapieżnictwem cenowym, a więc planem wejścia na nowe rynki z niskimi cenami, by później stopniowo je podnosić.

Potrzebna jest ochrona unijnego ryku przed napływem koksu z Indonezji?

W naszej ocenie tak. Tzw. cło węglowe tu nie wystarczy, potrzebne jest narzędzie nakierowane wprost na indonezyjski koks. Taką ochronę rynku przed importem z zagranicy w postaci ceł stosują np. Indie.

Gdzie trafia dziś polski koks?

W około 70 proc. do krajów europejskich. Natomiast 30-40 proc. to eksport na rynki zamorskie, głównie do Indii. Po wybuchu konfliktów w różnych częściach świata ceny frachtu mocno wzrosły, tak więc sprzedaż na rynki dalekomorskie obciążona jest coraz większym kosztem. Tym bardziej, że nie możemy już korzystać ze skróconej trasy do Indii przez Morze Czerwone. Transport tą drogą stał się tak niebezpieczny, że ubezpieczenie statku albo jest bardzo drogie, albo wręcz niemożliwe. Dlatego korzystamy z okrężnej drogi wokół Afryki, co wydłuża transport średnio o dwa tygodnie i podnosi koszty. Skupiamy się więc na Europie, choć oczywiście dywersyfikacja sprzedaży jest potrzebna, zwłaszcza w momencie, gdy europejskie huty nie wykorzystują pełnych zdolności produkcyjnych, a coraz częściej pojawiają się informacje o włączeniach wielkich pieców na Starym Kontynencie.

Zielona stal wyprze z europejskiego rynku koks i węgiel koksowy?

Wszystkie unijne koncerny podjęły zobowiązania związane z dekarbonizacją. I z pewnością jest to kierunek, w jakim zmierza europejskie hutnictwo, ale naszym zdaniem ten proces będzie trwał dłużej niż deklarują spółki. Z wielu powodów – chodzi tu o dostępność energii, złomu do dalszego przetworzenia, o jakość stali, która będzie produkowana w tych nowych procesach, a także o cenę produktów końcowych. Zielona stal może być nawet o 70 proc. droższa niż stal konwencjonalna. To wpływa na spowolnienie dekarbonizacji. Natomiast nawet jeśli koncerny uruchomią produkcję zielonej stali, to i tak moim zdaniem zostawią sobie możliwość produkcji w wielkich piecach, by zachować elastyczność operacyjną. Dużo się też mówi o wodorze, ale wiele koncernów głośno podważa opłacalność produkcji zielonego wodoru i opierania na tym produkcji stali. Koncerny hutnicze deklarują, iż potrzebują cen "zielonego" wodoru na poziomie ok. 2-2,5 euro za kilogram, a teraz ceny rynkowe są kilka razy wyższe.

Co czeka JSW w przyszłym roku?

Dużym wyzwaniem jest ustabilizowanie produkcji i jakości naszego węgla. Jak się zachowa rynek – tego nie wiemy, bo prognozy ekspertów bardzo się różnią. O ile w poprzednich latach mogliśmy mówić o cyklach w hutnictwie, to teraz widać, że jesteśmy w punkcie zwrotnym. Postępuje dekarbonizacja przemysłu, producenci stali stoją przed wyzwaniami związanymi ze śladem węglowym. Przed nami na pewno wiele wyzwań i trudny okres, ale jest szansa na ustabilizowanie wydobycia i zwiększenie naszej produkcji w przyszłym roku.

Główne wnioski

- W pierwszym półroczu JSW zanotowała niema 6,1 mld zł straty netto, co było przede wszystkim efektem odpisów związanych z utratą wartości kopalń i koksowni, ale też zmniejszenia wydobycia węgla i spadających cen czarnego paliwa.

- — Największym wyzwaniem dla spółki jest zwiększenie produkcji węgla. Jej poziom wydobycia w tym roku będzie zapewne najniższy od czasu, gdy spółka jest notowana na giełdzie — komentuje Łukasz Prokopiuk, analityk DM BOŚ. Dodaje, że konieczne są też cięcia kosztów.

- Problemem dla spółki jest azjatycka konkurencja, której udziały na unijnym rynku koksu rosną. – W tym roku obserwujemy mocną ofensywę producentów z Indonezji. Tak więc do Europy wpływa teraz nie tylko koks chiński czy kolumbijski, ale też indonezyjski, który jest najbardziej agresywny cenowo – informuje Jolanta Gruszka, wiceprezeska JSW.