Czego boją się szefowie ryzyka polskich banków

Utrata konkurencyjności europejskiej gospodarki i ryzyko podważania kolejnych umów kredytowych to najważniejsze zagrożenia, o których mówią szefowie ryzyka polskich banków. Z drugiej strony uspokajają, że ryzyko kredytowe pozostaje niskie, a problem kredytów frankowych powoli gaśnie.

Z tego artykułu dowiesz się…

- Co szefowie ryzyka w dużych bankach twierdzą na temat kluczowych zagrożeń dla sektora.

- Dlaczego obawiają się, że klienci będą podważać różnego rodzaju umowy kredytowe.

- Dlaczego niepokoi ich sytuacja europejskiej gospodarki, zwłaszcza kondycja Niemiec.

Polskie banki mierzyły się w ostatnich latach z wieloma wyzwaniami. Dwukrotnie ponosiły koszty wakacji kredytowych, zrzucały się na ratowanie upadającego Getin Noble Banku, musiały też sprostać większym wypłatom pieniędzy tuż po wybuchu wojny w Ukrainie i z późniejszymi wzmożonymi atakami hakerskimi na ich systemy. Do tego cały czas zwiększały rezerwy na kredyty frankowe, a z czasem zaczęły obserwować rosnącą falę pozwów dotyczących stawki WIBOR (wykorzystywanej m.in. w kredytach hipotecznych ze zmiennym oprocentowaniem) i coraz częstsze stosowanie tzw. sankcji kredytu darmowego (SKD) w razie uchybień w umowach o kredyt konsumenckich.

Tak długa skala wyzwań skłoniła nas, by porozmawiać z szefami ryzyka dużych polskich banków. Chcieliśmy poznać ich punkt widzenia na kluczowe zagrożenia dla działalności systemu finansowego, ale też szerzej – dla całej gospodarki. Poniżej przedstawiamy efekty tych rozmów.

Marek Lusztyn: W Polsce powstało przekonanie, że w razie wzrostu ceny klient powinien pozwać bank

Marek Lusztyn, wiceprezes mBanku ds. ryzyka, jest przekonany, że główny problem polskich banków, czyli kredyty frankowe, ma lokalne źródło. Dlatego te problemy ciężko zrozumieć zagranicznym inwestorom i obserwatorom sektora finansowego.

– Kredyty frankowe były udzielane nie tylko w Polsce, ale też w wielu krajach Europy Środkowej. Wszystkie inne poradziły sobie w sposób bardziej uporządkowany niż Polska. Jesteśmy ostatnim krajem, który nie rozwiązał tego systemowo. Nad Wisłą skala transferu wartości od innych interesariuszy banków do kredytobiorców frankowych jest najwyższa ze wszystkich rynków – nie ma wątpliwości szef ryzyka mBanku.

Przypomina, że kredyty frankowe jeszcze pięć lat temu można byłoby uznać za nieoczekiwane ryzyko. Obecnie jednak każdy bank zaangażował do rozwiązania problemu część pracowników, którzy zawierają z kredytobiorcami ugody. Banki utworzyły też spore rezerwy wymagane przez linię orzeczniczą polskich sądów.

– Teraz te rezerwy będą stopniowo rozwiązywane wraz z podpisywaniem ugód i realizacją wyroków sądów. O ile nie dojdzie do istotnego wzrostu napływu pozwów czy zmiany linii orzeczniczej, możemy uznać, że problem pod względem finansowym będzie niebawem rozwiązany. Już od roku obserwujemy systematyczny spadek liczby pozwów. Zawieramy też nowe ugody, np. w październiku – ponad 1,2 tys. W trzecim kwartale 2024 r. liczba zawartych ugód przekroczyła liczbę otwartych spraw toczących się przed sądami – zaznacza Marek Lusztyn.

Jego zdaniem brak działań państwa w zakresie kredytów frankowych doprowadził do powstania na rynku nowego typu podmiotów: kancelarii kwestionujących umowy z bankami.

– Kredytów frankowych jest coraz mniej, więc teraz kancelarie szukają nowych źródeł zarobku. W polskim prawie sankcja kredytu darmowego jest dużo bardziej restrykcyjna niż w innych krajach Unii. Zobaczymy, jak ustawodawca ureguluje ten obszar. Banki będą tworzyć rezerwy na ten cel dopiero, gdy zaczną zakładać, że przegrają w sądach. Na razie jednak sektor wygrywa zdecydowaną większość takich spraw. Czarnym łabędziem mogłaby być istotna zmiana linii orzeczniczej spowodowana wyrokiem Trybunału Sprawiedliwości Unii Europejskiej (TSUE) lub Sądu Najwyższego – ocenia szef ryzyka mBanku.

Mniej niepokoi go kwestionowanie wskaźnika WIBOR. Przypomina, że zarówno Komitet Stabilności Finansowej, jak i osobno każda z instytucji go tworzących (Ministerstwo Finansów, Narodowy Bank Polski, Komisja Nadzoru Finansowego, Bankowy Fundusz Gwarancyjny) wydawały stanowiska wskazujące, że brakuje podstaw do podważania legalności tego wskaźnika. Do tego został on wdrożony zgodnie z unijnym rozporządzeniem BMR, a GPW Benchmark, czyli administrator wskaźnika (podmiot odpowiedzialny za jego ustalanie), jest nadzorowany przez KNF.

Kwestionowanie różnych umów będzie może mieć konsekwencje w cenie produktów bankowych.

– Sektor będzie musiał uwzględniać w wycenie produktów ryzyko prawne kwestionowania umów, tak samo jak przy udzielaniu kredytów uwzględnia w marży oczekiwaną stratę z tytułu ryzyka kredytowego. W Polsce wykształciło się przekonanie, że w razie jakiegokolwiek wydarzenia podnoszącego cenę produktu dla klienta klient powinien pozwać bank. To utrudnia prowadzenie biznesu bankowego, bo ciężko sobie wyobrazić, gdzie jeszcze zmaterializuje się ryzyko prawne – podkreśla Marek Lusztyn.

Marek Lusztyn: Europa osiąga sukcesy w produkcji regulacji, Niemcy zbliżają się do momentu Detroit

Marek Lusztyn dzieli się też obserwacjami z pobytu na corocznej konferencji Instytutu Finansów Międzynarodowych (IIF), w której uczestniczył w październiku.

– Z drugiej strony Atlantyku Polska jest postrzegana dość optymistycznie jako miejsce do inwestowania, ale jest położona w dość pesymistycznie postrzeganym obszarze gospodarczym. Wszyscy narzekają, że Europa osiąga ostatnio sukcesy przede wszystkim w masowym produkowaniu nowych regulacji, a na każdym innym polu wypada dużo gorzej. Gospodarka Niemiec jest w największym kryzysie od dekad. Sektory motoryzacyjny, maszynowy i chemiczny notują kolejne spadki wskutek mniejszej konkurencyjności. Chińczycy są dziś w stanie zrobić dużo lepsze samochody elektryczne i wygląda na to, że w Niemczech dochodzimy już do momentu „amerykańskiego Detroit” [problemy przemysłu samochodowego doprowadziły tam do drastycznego spadku zatrudnienia i populacji – red.]. Oczywiście będą próby ratowania tego rynku cłami i wojną handlową, ale to tylko odwlecze problem w czasie. A pamiętajmy, że Polska gospodarka jest bardzo mocno powiązana z niemiecką – zaznacza szef ryzyka mBanku.

W długim horyzoncie martwi go też demografia.

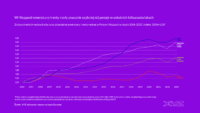

– Wskaźnik obciążenia demograficznego osób w wieku produkcyjnym wynosi w Polsce ok. 35-36 proc., w 2035 r. przekroczy 40 proc., a w 2050 r. będzie to 60 proc., co ma być najwyższą wartością w Europie. Źródłem moich obaw jest to, czy nie powtórzymy drogi Japonii, gdzie mimo wzrostu produktywności tempo spadku osób pracujących jest na tyle duże, że nominalny PKB będzie spadał, a dług do PKB będzie rósł – podsumowuje Marek Lusztyn.

Andrzej Burliga: Brak "ekonomicznego" czytania prawa może osłabiać fundamenty gospodarki

Andrzej Burliga, szef ryzyka w Santander Bank Polska, twierdzi, że mimo wzrostu kosztów ryzyka w niektórych bankach spłaty kredytów pozostają na dobrym poziomie, także w segmencie firm. Mówi o jednym nagłośnionym medialnie przypadku problemów finansowych dużej firmy nawozowo-chemicznej, którą finansowało część banków.

– To pojedynczy przypadek. W segmencie małych i średnich firm nie obserwujemy nadmiernego ryzyka, a wręcz konsekwentny jego spadek. Liczba mniejszych podmiotów biorących kredyty spadła w ostatnich pięciu latach. Oznacza to, że klienci firmowi unikają aktualnie nadmiernego zadłużenia. Obserwujemy pewne pogorszenie się wyników finansowych firm działających na polskim rynku, jednak ich sytuacja płynnościowa pozostaje dobra, co pozwala im regulować zaciągnięte zobowiązania. Warto pamiętać, że banki często korzystają z możliwości zabezpieczenia udzielanego finansowania przez gwarancje Banku Gospodarstwa Krajowego (BGK), co znacząco ogranicza ryzyko kredytowe – zaznacza Andrzej Burliga.

Nie obawia się też nadmiernie tematu kredytów frankowych, choć pewnym wyzwaniem są pozwy od osób, które spłaciły kredyty przed latami, a dopiero teraz pozywają bank.

– Tacy klienci mają mniejszą skłonność do pozywania banków niż kredytobiorcy aktywni. Kredyty te były często zaciągane przed 2008 r., kiedy kurs franka do złotego był dużo wyższy, co w konsekwencji oznacza zdecydowanie mniejszy potencjalny zysk dla klienta, szczególnie biorąc pod uwagę opłaty na rzecz kancelarii prawnych i sądów. Dodatkowo w przypadku występowania przeciwko bankowi przed podmiot profesjonalny, który nabył od konsumenta taką wierzytelność, mówimy o zupełnie innej sytuacji prawnej, w której do sporu przystępują osoby prawne, a to istotnie zmienia prawdopodobieństwa wyroków – dodaje wiceprezes Santandera ds. ryzyka.

Zaznacza, że sektor nie odpuszcza w kwestii kredytów frankowych i będzie bronić swoich racji.

– Obserwowane obecnie rozwiązania problemu wydają nam się tak po ludzku niesprawiedliwe. Jesteśmy jedynym krajem w Europie, który nie uregulował kwestii kredytów frankowych i nie można wykluczyć, że taka regulacja się pojawi. Można chyba założyć, że prędzej czy później znajdzie się odważny polityk, który powie, że preferowany scenariusz to finansowanie polityki mieszkaniowej w segmencie 30-latków, a nie prowadzenie, kosztem banków, polityki mieszkaniowej zakładającej darmowe mieszkanie dla 50-latków – zaznacza Andrzej Burliga.

Dodaje, że prawo europejskie i praktyka sądów idą w kierunku coraz mocniejszej ochrony klientów, tak by nie byli narażeni na żadne ryzyko.

– Zmierzamy do modelu brytyjskiego: gdy klient wnioskuje o kredyt, bank powinien wręcz go do tego zniechęcać, bo to zbyt ryzykowne. 5-10 lat temu tworzyliśmy umowy, które były zgodne z prawem i etyczne, a dziś interpretacja tych rozwiązań może się zmienić – zaznacza Andrzej Burliga.

W sprawie kwestionowania WIBOR-u zaznacza, że kluczowe będzie orzeczenie TSUE. Tym bardziej, że Trybunał opierał decyzje na wykładni prawnej, a nie ekonomicznej.

– Brak „ekonomicznego” czytania prawa prędzej czy później może osłabić fundamenty społecznej gospodarki rynkowej. Dlatego dopóki rynek się nie ustabilizuje pod kątem prawno-regulacyjnym, powinniśmy z ostrożnością podchodzić do dynamicznego zwiększania udziału tego segmentu kredytów – mówi szef ryzyka Santander Bank Polska.

Mówi też o kredytach hipotecznych z okresowo stałą stopą procentową, które stanowią obecnie większość sprzedawanych kredytów hipotecznych na rynku.

– Widzimy ryzyko związane z opłatami za wcześniejszą spłatę. W scenariuszu spadku stóp procentowych, gdy klienci będą chcieli zrefinansować zaciągnięte kredyty, istnieje duże prawdopodobieństwo, że banki nie będą się na to godzić. I to znowu rodzi ryzyko, że brak refinansowania spowoduje, że klient pójdzie do sądu. W wycenie produktu trzeba uwzględniać m.in. brak opłaty za wcześniejszą spłatę, ryzyko sporu albo kolejne wakacje kredytowe. W efekcie takiej niepewności może się okazać, że marża powinna wynieść 3-4 proc. i mało kto będzie chciał brać przy takiej cenie kredyty – podkreśla Andrzej Burliga.

Andrzej Burliga: Skoro wymyślono wakacje kredytowe, to nie można wykluczyć powtórki

Szef ryzyka Santandera zwraca uwagę na ryzyko geopolityczne. Przypomina, że ponad dwa lata temu, gdy Rosja zaatakowała Ukrainę, banki zastanawiały się, co będzie w razie wojny.

– Dziś myślimy także o innych czynnikach zewnętrznych. Wszyscy teraz analizujemy, jak globalna sytuacja geopolityczna w kontekście wyboru Donalda Trumpa na prezydenta USA może na nas wpływać. Mówi się o cłach, protekcjonizmie, co może mieć wpływ na całą Europę, w tym Polskę. Dodatkowo Europa ma problem z niską konkurencyjnością w obliczu wysokich kosztów energii. Nie mamy innowacji, ale za to w Europie jesteśmy mistrzami w regulowaniu różnych obszarów – podkreśla Andrzej Burliga, zgadzając się z Markiem Lusztynem.

Jego niepokój budzi też niepewność regulacyjna, zwłaszcza w obszarze wakacji kredytowych.

– Już raz wymyślono wakacje kredytowe, więc nie można wykluczyć, że takie pomysły będą się powtarzać, jeśli będą się politycznie opłacać. Ta niepewność nawet rośnie. Dodatkowo w przyszłości stopy procentowe będą dużo niższe i zyski sektora będą spadać, a to znacząco ograniczy możliwość finansowania gospodarki, szczególnie w istotnych obszarach jak obronność, mieszkalnictwo czy transformacja energetyczna – podkreśla Andrzej Burliga.

Zwraca też uwagę na wchodzenie na rynek nowych graczy, którzy mogą diametralnie zmienić kształt sektora bankowego.

– W Brazylii banki miały dobre dochody, dopóki na rynku nie pojawił się nowy podmiot, NuBank, który przejął większość depozytów dla firm. Nagle okazało się, że można doprowadzić do ekwiwalentu zerowych stóp za pomocą wpuszczenia nowego gracza na rynek. Wyobraźmy sobie, że firmy technologiczne wejdą na taki rynek, oferując np. kartę płatniczą. To właśnie tym banki powinny się teraz martwić, bo technologiczni giganci nie podlegają tak restrykcyjnym wymogom jak sektor finansowy – ostrzega szef ryzyka Santander Bank Polska.

Wojciech Kembłowski: Badamy kontraktorów zależnych od niemieckiej gospodarki

Wojciech Kembłowski, wiceprezes BNP Paribas Bank Polska ds. ryzyka, przyznaje, że bank prowadzi badanie wszystkich kontraktorów i subkontraktorów zależnych od niemieckiej gospodarki, która boryka się z pogorszeniem koniunktury.

– Poza zaklasyfikowaniem ekspozycji wobec grupy firm z branży chemicznej do koszyka trzeciego, czyli kredyty z utratą wartości, nie widzę żadnych negatywnych trendów w portfelu banku. Oczywiście uczestniczymy w różnych finansowaniach, ale przez ostatnie pięć lat nie mieliśmy do czynienia z żadną większą upadłością. W końcu jakaś się zdarzy, ale prawdziwym problemem byłoby, gdyby ich skala była duża. To wskazywałoby, że coś złego dzieje się z naszą gospodarką, bądź bank miał niewłaściwą selekcję klientów – mówi Wojciech Kembłowski.

Jest przekonany, że problem frankowy będzie trwać, ale banki będą już tworzyć na ten cel dużo niższe rezerwy niż do tej pory.

– To będzie zależeć od tempa podpisywania ugód i chęci ich podpisywania przez klientów. Ostatnim ryzykiem jest napływ pozwów dotyczący kredytów spłaconych przed laty. Staramy się przedstawiać takim osobom indywidualne propozycje. Dla uczestników rynku byłoby dobrze, gdyby problem kredytów frankowych zakończył się jak najszybciej. My zawiązaliśmy już na kredyty frankowe ok. 4 mld zł rezerw, to kwota kapitału, którą moglibyśmy wykorzystać na udzielanie kredytów wspierających gospodarkę. Dzisiaj poziom kapitałów na wspieranie transformacji energetycznej jest za niski, a to oznacza, że będą ją finansować konsorcja banków zagranicznych, to tam będą zyski – zaznacza szef ryzyka w BNP Paribas Bank Polska.

Wojciech Kembłowski: To nielogiczne, by za finansowanie prowizji ponosić aż taką karę

W sprawie sankcji kredytu darmowego Wojciech Kembłowski jest zdania, że to szukanie na siłę możliwych uchybień w umowach, by zakwestionować konieczność płacenia odsetek od kredytu.

– Główny zarzut dotyczy finansowania prowizji z kredytu. Jest dla mnie zupełnie nielogiczne, dlaczego banki miałyby ponosić z tego powodu aż taką karę. Dochodzimy do powtórki z kredytów frankowych, gdy nasze umowy były sprawdzane przez prawników, pojawiały się u nas inspekcje z nadzoru i nikt tego nie kwestionował. Nic się nie działo, dopóki kurs franka był dla wszystkich akceptowalny – przekonuje Wojciech Kembłowski.

Twierdzi, że to samo może dotyczyć kredytów hipotecznych z okresowo stałą stopą procentową.

– Osoby, które biorą kredyt ze stałym oprocentowaniem, nie mogą mówić, że nie wiedziały, że stopy procentowe mogą spaść, a osoby, które zadłużały się z oprocentowaniem zmiennym, nie mogą przekonywać, że nie wiedziały, że stopy procentowe mogą iść w górę. Stałe oprocentowanie kredytu zapewnia przede wszystkim przewidywalność dla klienta. Wie dokładnie, ile będzie płacić. Gdy dojdziemy do kwestionowania takich rzeczy, to każdą sytuację będziemy mogli podważyć. A banki takie ryzyka muszą odzwierciedlić w cenie kredytu i jego dostępności dla klientów – podkreśla szef ryzyka w BNP Paribas Bank Polska.

Zaznacza, że po szokach, jakimi były pandemia i wojna w Ukrainie, bufory kapitałowe prawdopodobnie muszą być znowu odbudowane. Jedynym sposobem pozyskiwania kapitałów własnych pierwszej kategorii są zyski.

– Te zyski nie są zatem generowane po to, by zadowolić akcjonariuszy, ale po to, by wyposażyć bank w kapitały potrzebne do spełnienia np. nowego bufora antycyklicznego. Tak, aby w sytuacji szoków ekonomicznych, banki poradziły sobie z potencjalnymi stratami – podsumowuje Wojciech Kembłowski.

Główne wnioski

- Szefowie ryzyka polskich banków obawiają się kwestionowania wszelkich rodzajów umów. Niepokoi ich zbyt prokonsumenckie orzecznictwo Trybunału Sprawiedliwości i polskich sądów, zapoczątkowane przez temat kredytów frankowych.

- Twierdzą, że europejska gospodarka jest mało konkurencyjna, a ostatnio wyróżnia się przede wszystkim produkcją nowych regulacji zamiast podnoszeniu innowacyjności. Szczególnie niepokojąca jest sytuacja Niemiec, które zbliżają się do momentu "amerykańskiego Detroit".

- Bankowcy uważają, że spłaty kredytów pozostają na wysokim poziomie, a problem frankowy powoli wygasa. W sprawach kwestionowania wskaźnika WIBOR cieszy ich zdecydowane stanowisko polskich regulatorów i nadzorców, ale z niepokojem czekają na orzeczenie TSUE.