Dlaczego polskie banki emitują tyle długu

Do połowy października najwięksi kredytodawcy sprzedali więcej obligacji niż przez cały 2023 r. Najczęściej decydują się na emisje długu na rynku europejskim, a powodów tak dużej aktywności jest kilka.

Z tego artykułu dowiesz się…

- Co pogorszyło marże w emisjach obligacji polskich banków.

- Które banki decydują się na duże emisje i jakie instrumenty wybierają.

- Jaką przełomową emisję obligacji szykuje mBank.

16 października 2024 r. bank PKO BP wyemitował dziesięcioletnie obligacje podporządkowane o wartości 1,5 mld zł. To już piąta emisja długu przeprowadzona w tym roku przez największy polski bank. W ostatnich miesiącach obligacje sprzedawały także Bank Pekao, mBank, Santander i Millennium. Według danych portalu Obligacje.pl polskie banki od początku roku pozyskały w ten sposób 22 mld zł, czyli więcej niż w całym 2023 r. (19,4 mld zł). Kolejne instytucje już zapowiadają, że wkrótce znów sięgną po kapitał na rynku.

Marże wciąż są wyższe niż przed wojną

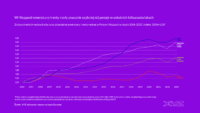

Choć najnowsza emisja PKO BP odbyła się na polskim rynku, to w tym roku bank znacznie częściej sprzedawał papiery w euro. W sumie wyemitował obligacje o wartości 1,75 mld euro (7,5 mld zł według kursu euro z połowy października). Marża wrześniowej emisji trzyletnich obligacji (z opcją wcześniejszego wykupu po dwóch latach) wyniosła 140 pkt bazowych, co jest najniższym poziomem dla tego typu obligacji (senior non-preferred) w Europie Środkowo-Wschodniej od 2022 r. Obecne marże nadal są jednak wyższe niż w 2021 r., kiedy mBank osiągnął poziom 125 punktów bazowych.

– To nie jest specyfika wyłącznie naszego rynku, lecz całego sektora bankowego. Wojna w Ukrainie zwiększyła koszty emisji, podnosząc ryzyko geopolityczne. W dłuższej perspektywie jest jednak przestrzeń do dalszego obniżania marż, między innymi dzięki większej liczbie emitentów i rosnącemu zainteresowaniu inwestorów obligacji polskich banków – tłumaczy Jakub Niesłuchowski, dyrektor pionu finansów w PKO BP.

Wojna w Ukrainie zwiększyła koszty emisji, podnosząc ryzyko geopolityczne. W dłuższej perspektywie jest jednak przestrzeń do dalszego obniżania marż.

Jakub Niesłuchowski, dyrektor pionu finansów w PKO BP

Podobne spostrzeżenia ma Karol Prażmo, dyrektor zarządzający obszaru skarbu i relacji inwestorskich w mBanku.

– Marże polskich banków są nadal wyższe w porównaniu do ich europejskich odpowiedników. Im więcej będzie jednak emisji z Polski, tym bardziej staniemy się rozpoznawalni na rynku. Wyższa premia wynika również z rzadkiej obecności polskich banków na międzynarodowych rynkach. Problemem jest również wciąż problematyczny portfel kredytów frankowych – dodaje Karol Prażmo.

Zagranica chce kupować polskie obligacje

Kiedy polskie banki oferują obligacje, zainteresowanie jest jednak duże. Najlepszym dowodem jest tzw. wskaźnik redukcji, który pokazuje, o ile trzeba było zmniejszyć wartość zapisów, by sprzedaż obligacji osiągnęła planowany poziom. We wrześniowej emisji PKO BP na rynku europejskim wskaźnik redukcji wyniósł 68,8 proc. W Millennium, przy emisji sześcioletnich obligacji, redukcja sięgnęła 80,2 proc., a w mBanku – 81,1 proc. Pekao podał, że nadsubskrypcja była 2,3-krotna, czyli na każdy papier przypadało ponad dwóch chętnych.

Inwestorzy coraz częściej preferują tzw. zielone obligacje, w których pieniądze pozyskane z emisji mają być przeznaczone na cele związane ze zrównoważonym rozwojem. Banki dopasowują się zatem do tego trendu. Przykładem jest wrześniowa emisja PKO BP, z której pieniądze mają być wykorzystane na refinansowanie kredytów mieszkaniowych poprawiających efektywność energetyczną budynków.

We wrześniowej emisji PKO BP zapisy złożyły 163 podmioty, a papiery otrzymało 137. Inwestorami były głównie fundusze zarządzające aktywami (odpowiadały za 83 proc. emisji), a w mniejszym stopniu fundusze emerytalne, ubezpieczyciele, banki centralne i instytucje publiczne. Co ciekawe, emisje w euro przyciągają również polskich inwestorów – we wrześniowej ofercie PKO BP stanowili 8 proc. kupujących obligacje, a w mBanku – 10 proc. Wyjątkiem była czerwcowa emisja PKO BP, w której polscy inwestorzy objęli aż 30 proc. papierów.

Przełomowa emisja mBanku

Emisje obligacji są trudniejsze na krajowym rynku. Poza PKO BP (dwukrotnie), na dużą emisję w złotym zdecydował się w tym roku jedynie Santander, który w kwietniu wyemitował obligacje o wartości 1,9 mld zł , a we wrześniu o wartości 1,8 mld zł. Zainteresowanie tymi papierami było jednak mniejsze niż w przypadku emisji zagranicznych. W najnowszej emisji redukcja na obligacje PKO BP wyniosła zaledwie 8,6 proc. (w lutowej emisji 55 proc.), co wskazuje na znacznie niższy popyt w Polsce niż za granicą. To efekt mniejszej liczby potencjalnych inwestorów. Są jednak kolejni chętni gotowi przeprowadzić dużą emisję.

– W listopadzie planujemy zakończyć budowę księgi popytu na emisję tzw. obligacji AT1 (Additional Tier 1 - red.), a rozliczenie ma nastąpić w grudniu. Kwota emisji zależy od skali popytu, jednak bank uzyskał zgody korporacyjne na emisję do 1,5 mld zł. Po raz kolejny będziemy pionierami na polskim rynku podobnie jak w 2021 roku, kiedy jako pierwszy polski bank wyemitowaliśmy zielone euroobligacje SNP w Europie – zapowiada Karol Prażmo.

W listopadzie planujemy zakończyć budowę księgi popytu na emisję tzw. obligacji AT1. Będziemy pionierami na polskim rynku.

Karol Prażmo, dyrektor zarządzający obszaru skarbu i relacji inwestorskich w mBanku

Dług mBanku będzie wieczysty (nie będzie mieć określonego terminu wykupu, a jedynie opcję przedpłaty od piątego roku od daty emisji). Ponadto ma mieć wbudowany tzw. mechanizm temporary write-down, który pozwoli bankowi na czasowe proporcjonalne umorzenie obligacji w przypadku spadku współczynnika kapitałowego CET1 poniżej poziomu 5,125 proc. Umożliwi to emitentowi poprawę sytuacji kapitałowej. Gdy to się uda, środki mogą (ale nie muszą) wrócić do inwestora np. poprzez wykup obligacji po ich wartości nominalnej.

To nie jedyna planowana emisja. 1 października Alior rozpoczął budowę księgi popytu na obligacje wartości 300 mln zł. Emisja miała być przeprowadzona w październiku, jednak bank zastrzegł, że ostateczna decyzja i warunki zależą od bieżącej sytuacji rynkowej. A ta obecnie wydaje się sprzyjająca.

Unijne rozporządzenie podbije wymogi

Powodów licznych emisji długu przez polskie banki w ostatnich miesiącach jest kilka. Nasi rozmówcy wskazują m.in. na nowe unijne rozporządzenie CRR3, które zacznie obowiązywać w państwach członkowskich od 1 stycznia 2025 r. Wymusi na bankach podniesienie wymogów dotyczących pokrycia ryzyka kredytowego (m.in. przyspieszenie momentu, od którego banki muszą utrzymywać kapitał na zabezpieczenie tego ryzyka) oraz operacyjnego (pojawi się nowa, ujednolicona metoda jego wyliczania).

– Finalne przepisy poznaliśmy dopiero w czerwcu, a teraz banki intensywnie analizują, liczą jakie będą dla nich konsekwencje. Skala ostatnich emisji może między innymi odzwierciedlać oczekiwania banków dotyczące wzrostu wymogów co do CRR3 – tłumaczy Jakub Niesłuchowski.

Drugim powodem jest wzrost aktywów samych banków. Kluczowe składniki aktywów, takie jak należności od klientów rosną w ujęciu rocznym o 6-7 proc., np. w Pekao, Santanderze i PKO BP. Zwiększenie aktywów pomnożone przez przypisaną im wagę ryzyka obniża poziom kluczowych współczynników kapitałowych.

Pojawi się nowy wskaźnik i bufor antycykliczny

Oprócz tradycyjnych wymogów kapitałowych od 2024 r. banki muszą spełniać dodatkowy wymóg dotyczący minimalnego poziomu funduszy własnych i zobowiązań kwalifikowalnych (MREL), ustalany przez Bankowy Fundusz Gwarancyjny (BFG). Fundusz określa ten wymóg indywidualnie dla każdego banku, uwzględniając scenariusz, który miałby zostać zrealizowany w przypadku zagrożenia upadłością. W tym roku MREL nie przyniósł dużych zmian. Zapytany przez BFG, przyznaje, że obecnie wszystkie banki spełniają wymóg, ale przy konsultacjach z bankami Fundusz zaleca bankom, by część wymogu pokryć właśnie emisjami obligacji.

Pojawiają się też kolejne wymogi. Zgodnie z nowym rozporządzeniem Ministerstwa Finansów od września 2025 r. banki będą musiały utrzymywać 1-procentowy bufor antycykliczny, który po roku wzrośnie do 2 proc. Ma stanowić zabezpieczenie przed trudnymi do przewidzenia, niosącymi ryzyko scenariuszami, takimi jak pandemia COVID-19 czy wojna w Ukrainie. Innym wymogiem, który zacznie obowiązywać od końca 2026 r., będzie tzw. Wskaźnik Finansowania Długoterminowego (WFD). Zgodnie z rekomendacją Komisji Nadzoru Finansowego (KNF) banki będą musiały utrzymywać ten wskaźnik na poziomie co najmniej 40 proc., co ma poprawić stabilność ich finansów. Wynika to z obserwowanego od lat niedopasowania aktywów i pasywów, gdzie wieloletnie kredyty hipoteczne są finansowane krótkoterminowymi depozytami.

– Wprowadzenie WFD zwiększy emisję dłużnych papierów wartościowych przez banki, i to w różnych klasach. Jak trudne będzie spełnienie tego wymogu, zależy od wielu czynników, w tym od dynamiki rozwoju krajowego rynku obligacji nieskarbowych i rozwoju akcji kredytowej w zakresie kredytów mieszkaniowych – komentuje Kamil Liberadzki, doradca przewodniczącego KNF.

Dominować będą emisje SP i SNP

Aby spełnić te nowe wymogi, banki mogą emitować różne rodzaje obligacji. We wrześniowych emisjach dominował dług typu senior non-preferred (SNP) – na takie emisje zdecydowały się PKO BP, Millennium, Pekao i Santander. mBank natomiast wybrał emisję obligacji typu senior preferred (SP). Oba rodzaje obligacji wliczają się do wymogu MREL, ale nie podnoszą współczynników kapitałowych. Obligacje SP są z punktu widzenia banku tańsze – różnica wynosi nawet 30-40 punktów bazowych – ponieważ w przypadku upadłości banku posiadacze obligacji SP ponoszą straty dopiero po obligatariuszach SNP.

Droższe są za to emisje AT1/T2, na które zdecydował się mBank. Podnoszą współczynniki kapitałowe, a ich posiadacze ponoszą straty szybciej niż w przypadku długu SP i SNP. Inwestorzy oczekują więc wyższej premii za podjęte ryzyko. W Polsce dług AT1 pozyskały do tej pory jedynie grupy banków spółdzielczych SGB-Bank i BPS, jednak były to mała emisja skierowane wyłącznie do banków zrzeszonych w tych grupach.

Koszty emisji rosną wraz z ich wartością, ale nie są decydujące. – Kluczowe są wynagrodzenia dla banków, z którymi współpracujemy przy emisji, a te zależą od nominalnej wartości sprzedanych papierów – tłumaczy Jakub Niesłuchowski.

Reszta kosztów obejmuje m.in. pozyskanie oceny ratingowej, wynagrodzenia doradców prawnych oraz ubezpieczenie.

Banki szykują się na kolejne emisje

Nasi rozmówcy przewidują, że kolejne emisje są tylko kwestią czasu. Agencja ratingowa Fitch prognozuje, że do końca 2026 r. banki będą musiały pozyskać nawet 50 mld zł dodatkowego finansowania długoterminowego, aby sprostać wymogom WFD i bufora antycyklicznego. Dodatkowo konieczne będą emisje związane z zastępowaniem zapadających obligacji sprzed lat. Wygląda na to, że nadchodzący okres będzie zatem bogaty w emisje bankowego długu.

Zdaniem eksperta

Polskie banki mogą liczyć na obniżkę marż

Główne wnioski

- W ostatnich tygodniach polskie banki masowo sprzedają obligacje, głównie na rynku europejskim. Od początku roku PKO BP zdecydował się już na pięć emisji, w tym trzy w euro.

- Korzystają z dużego zainteresowania inwestorów zagranicznych, głównie funduszy zarządzających aktywami. Na emisje zapisuje się dużo więcej chętnych niż banki tego potrzebują.

- mBank szykuje przełomową emisję na polskim rynku – jako pierwszy chce sprzedać dług z wbudowanym mechanizmem tymczasowych odpisów. Będzie to pierwsza tego typu tak duża emisja w Polsce.