Hossa w pełni, a Polacy wciąż pełni obaw. Czy to moment, by pieniądze zaczęły pracować?

Tuzy światowych finansów przedstawiły swoje prognozy na 2026 r. Przewidują dalszy szał na AI oraz korzystne dla akcji – politykę monetarną i inwestycje rządowe. Mają świadomość ryzyka, wynikającego z trudnej sytuacji geopolitycznej i wysokich wycen. Przekonują jednak, że gra jest warta świeczki. Ale czy tym razem uda im się przekonać sceptycznych polskich drobnych inwestorów? Ruszamy z nową odsłoną cyklu „W co inwestować”.

Z tego artykułu dowiesz się…

- Jakie perspektywy inwestycyjne roztaczają analitycy najważniejszych instytucji finansowych?

- Co jest główną barierą psychologiczną powstrzymującą Polaków przed inwestowaniem?

- W jaki sposób nowoczesne technologie obalają mit o konieczności posiadania dużego kapitału dla osób chcących inwestować?

Gdy dwie dekady temu w kinach wyświetlano pierwszą część „Opowieści z Narni”, wiele rodzin opuszczało siedzenia po kilku minutach seansu. Rodzice, widząc sceny bombardowania Anglii, którymi zaczyna się film, byli przekonani, że pomylili sale. Tak przecież nie może zaczynać się bajka, którą polecili im znajomi!

Rozpoczynając czytanie prognoz banków inwestycyjnych i funduszy na ten rok można być równie zdezorientowanym, jak wspomniani rodzice opuszczający salę kinową. Raporty z pogodnymi tytułami jak jeden mąż zaczynają się od litanii trudnych zdarzeń, które mogą spotkać inwestorów w najbliższych miesiącach. Byliśmy pewni, że to jakaś pomyłka.

W co inwestować?

Ale czytamy: trudna sytuacja geopolityczna, wojna celna. Dalej – słabnący rynek pracy w USA, wysokie wyceny na rynku akcji, niezwykle wąskie spready kredytowe, wciąż groźna inflacja. Tego zdaniem gigantów zarządzania finansami należy się spodziewać w 2026 r.

Mimo to wskazują, że będzie to… dobry czas dla inwestorów i nie ma się czego obawiać. Wszystko dzięki AI. Sztuczna inteligencja nadal będzie napędzać rynek akcji, powiększając stan portfeli posiadających ekspozycję na giełdowy sektor technologiczny. Ale i tu nie obyło się bez gwiazdki. Analitycy banków inwestycyjnych i funduszy woleli dla spokoju ducha dodać, że wydatki na tę technologię są ogromne, a jej korzyści wciąż mało znane.

Doprowadza nas to do pytania, które mogą stawiać sobie wszyscy, którzy w tym roku planowali wreszcie wykonać swoje pierwsze kroki jako drobni inwestorzy. W co inwestować?

Komentarz partnera cyklu

Warto zachować rozwagę

Czy jest szansa na utrzymanie wzrostów notowań? Tu oczywiście wchodzimy w obszar obciążonych sporym marginesem błędu przewidywań. Wyzwania geopolityczne nie słabną i podobnie jak w minionych 12 miesiącach czeka nas wiele niewiadomych, w czym utwierdziły nas wydarzenia z pierwszych tygodni tego roku. Przykładem jest też najnowszy raport World Economic Forum, który wskazuje m.in. na zagrożenia wynikające z potencjalnych konfliktów militarnych, generalne nasilenie ryzyk w sferze gospodarczej (nie widać choćby końca rozgrywek celnych ze strony USA) czy na niepewności powiązanej z postępującą rewolucją technologiczną.

Materializacja tych ryzyk niekoniecznie też musi spotkać się ze zmianą sentymentu inwestorów, o czym świadczy zachowanie rynków w minionym roku. Nadal kluczowe będą działania banków centralnych w zakresie stóp procentowych czy wymienione pozytywne nastroje inwestorów lokujących kapitał na giełdach, których wiara we wzrosty nie tylko nie słabnie, ale wręcz wzrasta.

Warto jednak zachować rozwagę. Podstawowe zasady rozsądnego inwestowania pozostają niezmienne – rezygnacja z krótkoterminowych działań spekulacyjnych, rozsądna dywersyfikacja zasobów i rozkładanie inwestycji w czasie oraz unikanie niepotrzebnych emocjonalnych decyzji odnośnie długoterminowych inwestycji realizowanych m.in. przy wykorzystaniu produktów towarzystw funduszy inwestycyjnych.

Efekt „Złotowłosej” kontra polski pesymizm

Po sukcesie pierwszej edycji naszej serii wracamy z drugim sezonem „W co inwestować”. Tym razem otwieramy dyskusję, która pomoże zamienić powszechny lęk przed stratami w chłodną, skuteczną strategię inwestycyjną.

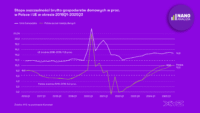

Patrząc na twarde dane, można odnieść wrażenie, że żyjemy w dwóch równoległych rzeczywistościach. Z jednej strony jesteśmy – par excellence – bombardowani informacjami o zagrożeniach za wschodnią granicą i niestabilności politycznej. Z drugiej – warszawski parkiet rozgrzany jest do czerwoności. W minionym roku indeks WIG wzrósł o imponujące 47,3 proc., co było jednym z najlepszych wyników na świecie.

Komentarz partnera cyklu

Kontynuacja z ostrożnością

W takim otoczeniu sentyment inwestorów może szybko się zmieniać, a rynki pozostaną wrażliwe na informacje polityczne i decyzje rządów. To oznacza, że 2026 r. będzie sprzyjał nie tyle prostym strategiom opartym na jednym scenariuszu, ile selektywnemu podejściu, dywersyfikacji i gotowości do reagowania na dynamicznie zmieniające się warunki.

Spodziewam się, że to będzie rok kontynuacji trendów. Otoczenie ekonomiczne jest szczególnie sprzyjające dla akcji. Widzimy poprawiające się wskaźniki wzrostu PKB w wielu krajach przy jednoczesnym spadku inflacji i stóp procentowych np. w USA czy Polsce, co będzie niewątpliwie silnym wsparciem dla rynku akcji w 2026 r.

Co więcej, eksperci patrzą w przyszłość z rzadko spotykanym optymizmem. Podczas niedawnej debaty zorganizowanej w naszej redakcji, prezes Rockbridge TFI Krzysztof Mazurek, użył określenia „goldilocks” (Złotowłosa). To stan gospodarki „w sam raz” – ani za gorący, co groziłoby inflacją, ani za zimny, co zwiastowałoby recesję. Wzrost gospodarczy, inflacja i bezrobocie pozostają na poziomach, które sprzyjają rynkom. Inwestorzy, którzy w porę dostrzegli ten trend, mogli liczyć na solidne zyski.

Jednak optymizm Mazurka rozbija się o mur obaw… Kowalskiego.

Strach ma wielkie oczy, a emerytura głodowe stawki

Niezrozumienie czym jest ryzyko inwestora, to jeden z najważniejszych czynników blokujących Polaków przed inwestowaniem. Gdybyśmy mieli wskazać głównego wroga naszych portfeli, nie byłaby to wcale inflacja czy „chciwi bankierzy”, lecz nasza własna psychika.

Zjawisko to w ekonomii behawioralnej nazywane jest awersją do straty. Ból po utracie 100 zł odczuwamy znacznie mocniej niż radość z ich zyskania. W Polsce ta bariera jest wyjątkowo silna.

Komentarz partnera cyklu

Inwestorzy indywidualni są ważnym elementem

Inwestorzy indywidualni od zawsze są ważnym elementem krajowego rynku kapitałowego. W ostatnich latach ich aktywność w znacznym stopniu skoncentrowana była na obligacjach detalicznych oferujących bardzo atrakcyjny stosunek zysku do ryzyka. Wraz ze spadkiem stóp procentowych oraz inflacji następuje obniżenie oprocentowania zarówno lokat, jak i obligacji detalicznych. To z kolei może przełożyć się na większe zainteresowanie rynkiem akcji, zwłaszcza patrząc na wysokie stopy zwrotu z krajowych indeksów w 2025 r.

Oczekujemy, że z jednej strony kapitał inwestorów indywidualnych nadal jeszcze będzie płynął do obligacji (obligacje detaliczne, fundusze obligacji), ale również zobaczymy większy napływ do części akcyjnej. Niewątpliwie rozwiązaniem, które może do tego bardzo zachęcić inwestorów będzie wprowadzenie Osobistych Kont Inwestycyjnych (OKI). To kolejne po IKE i IKZE dobrowolne rozwiązanie mające sprzyjać długoterminowemu inwestowaniu środków, niekoniecznie tylko w celach emerytalnych. W odróżnieniu jednak od dotychczasowych rozwiązań ma ono być znacznie bardziej elastyczne, co powinno przyciągnąć nowych inwestorów z kapitałem.

Jak wynika z ostatniej edycji raportu „Polak Inwestor”, przygotowanego przez iKsync i Uniwersytet Ekonomiczny w Krakowie 68,8 proc. osób nieinwestujących jako główną barierę wskazuje brak pieniędzy, z kolei 32 proc. – obawę przed stratą. Co ciekawe, blisko połowa tej grupy (48,6 proc.) deklaruje, że nie akceptuje absolutnie żadnej, nawet najmniejszej straty kapitału. To psychologiczna pułapka – żądając całkowitego bezpieczeństwa, często rezygnujemy z jakiegokolwiek zysku, oddając nasze oszczędności walkowerem inflacji.

Najważniejszą motywacją do inwestowania dla Polaków jest „spokój o sytuację finansową na emeryturze” (ocena 4,16 w skali 5-stopniowej) oraz ochrona kapitału przed utratą wartości. Co z tego, skoro wielu z nas trzyma pieniądze na starość na nisko oprocentowanych kontach, w obligacjach lub w materacu.

Komentarz partnera cyklu

Czas na inwestorów indywidualnych

Tematem przewodnim w Europie jest rewolucja indywidualnego inwestowania. Europejczycy zaczynają w masowy sposób inwestować samodzielnie. Za zmianą stoi nowe pokolenie inwestorów, często wspieranie przez rząd inicjatywy promujące długoterminowe inwestowanie oraz popularyzacją prostych, tanich i przejrzystych rozwiązań takich jak plany oszczędnościowe czy ETF-y.

Liczba planów oszczędnościowych w Europie opartych na ETF-ach urosła w ostatnich pięciu latach ponad 700 proc. i wynosi obecnie ponad 10 mln. 10 proc. populacji Europy i 25 proc. aktywnych inwestorów inwestuje w ETF-y. Te liczby szybko rosną, to nadal tylko początek.

Najważniejszym czynnikiem stwarzającym klimat do inwestowania w następnym i najbliższych latach nie będą konkretne wydarzenia związane bezpośrednio z giełdami, ale dostęp inwestorów do prostych, przejrzystych i tanich rozwiązań oraz przekonanie, że można skutecznie inwestować samemu.

Mity do obalenia

Jednym z powszechnie panujących mitów jest przekonanie, że inwestowanie wymaga sporej ilości kapitału. Tymczasem barierę wejścia skutecznie obniżają nowoczesne technologie i dostęp do tanich instrumentów, takich jak ETF-y. To właśnie niska kwota inwestycji jest czynnikiem, który najczęściej (64 proc. wskazań) mógłby przekonać nieinwestujących do debiutu na rynku.

W naszym cyklu nie uciekniemy też od odwiecznego polskiego dylematu: mieszkanie czy giełda? Nieruchomości to wciąż nasza narodowa, ulubiona klasa aktywów. Jednak eksperci ostrzegają przed nadmiernym ignorowaniem ryzyka związanego z tym rynkiem.

Komentarz partnera cyklu

Polskie aktywa jako „bezpieczna przystań”

Niemal każda licząca się gospodarka na świecie walczy obecnie o strategiczne surowce, których zasoby są coraz mniejsze. Kluczowy będzie również przemysł ogólny oraz ten nastawiony na obronność – wynika to z dużej niepewności dotyczącej dalszych losów wojny w Ukrainie, sytuacji na Bliskim Wschodzie oraz możliwych kolejnych nieprzewidywalnych ruchów Trumpa (jak choćby powracający temat chęci przejęcia Grenlandii). Nie należy zapominać o nadchodzących wyborach połówkowych w USA (midterms), które mogą wprowadzić dodatkowy zamęt. Ewentualna wygrana Demokratów mogłaby przynajmniej na moment wyhamować najbardziej kontrowersyjne działania prezydenta. Ten jednak sprawnie realizuje swoją politykę z pomocą rozporządzeń, dlatego zmiana układu sił w Kongresie może okazać się jedynie krótkim przystankiem w jego długoterminowych dążeniach.

Stopy procentowe w Polsce powinny być w 2026 r. dalej obniżane, choć siła polskiej gospodarki pokazuje, że RPP wcale nie musi się spieszyć. Niemniej słabość dolara sprawia, że ceny ropy i innych paliw mogą nadal spadać. To z kolei może sprowadzić inflację nawet poniżej poziomu 2 proc., co byłoby silnym sygnałem dla Rady do odważniejszych ruchów.

Pomimo mocnych wzrostów w 2025 r., polski rynek wciąż pozostaje relatywnie tani. Ponadto polskie aktywa mogą być postrzegane jako „bezpieczna przystań” na tle globalnych zawirowań. Polscy inwestorzy będą spoglądać już nie tylko w stronę drożejącego Wall Street, ale również w kierunku rodzimych akcji, które po wielu latach konsolidacji w końcu pokazują spory potencjał. Niskie stopy procentowe oraz utrzymująca się niepewność będą sprawiać, że liczba inwestujących Polaków będzie stale rosnąć.

Plebiscyt XYZ

Wasz głos w debacie

Nie ma gotowych recept na skuteczne inwestowanie – dlatego nie oczekujcie tu rekomendacji typu „kupuj to, sprzedaj tamto”. Chcemy połączyć wiedzę ekspertów z doświadczeniami czytelników.

Chcemy usłyszeć wasze historie – dlaczego zaczęliście inwestować, z czym macie problemy, co was interesuje w rynkach finansowych. Nie ma znaczenia, czy obracacie milionami, czy dopiero założyliście konto IKE oraz czy inwestujecie od trzech tygodni, trzech miesięcy czy 33 lat.

Czekamy na Wasze wiadomości pod adresem mikolaj.smilowski@xyz.pl.

Autorzy najciekawszych historii zostaną zaproszeni do naszej redakcji i wezmą udział w nagraniach wideo.

Główne wnioski

- Prognozy finansowe na 2026 r. zakładają kontynuację hossy napędzanej przez dynamiczny rozwój sztucznej inteligencji oraz sprzyjającą politykę monetarną i inwestycje rządowe. Analitycy największych instytucji finansowych dostrzegają wprawdzie istotne zagrożenia wynikające z napiętej sytuacji geopolitycznej, wojen celnych czy wysokich wycen aktywów, lecz mimo to zalecają aktywność inwestycyjną.

- Poważną barierą dla rozwoju inwestycji indywidualnych w Polsce jest psychologiczne nastawienie społeczeństwa kontrastujące z obiektywnie doskonałą koniunkturą gospodarczą. Mimo że warszawski indeks WIG zanotował jeden z najlepszych wyników na świecie, a gospodarka znajduje się w stabilnym stanie określanym mianem „Złotowłosej”, potencjalni inwestorzy mają silną awersję do straty.

- Głównymi czynnikami powstrzymującymi Polaków przed wejściem na rynek są subiektywne odczucie braku pieniędzy oraz brak akceptacji dla jakiegokolwiek ryzyka inwestycyjnego. W odpowiedzi na te wyzwania ruszamy z nową odsłoną cyklu „W co inwestować”, aby obalić mity dotyczące inwestowania.