Rynek nieruchomości po III kwartale 2024 r.: ceny, sprzedaż i problemy [synteza raportów]

Rekordowa oferta, spadająca sprzedaż nowych mieszkań i stabilizacja cenowa – takie wnioski przynosi analiza raportów po III kwartale 2024 r.

Z tego artykułu dowiesz się…

- Jak kształtowały się ceny i sprzedaż mieszkań na rynku pierwotnym.

- Co wpływało na rekordową ofertę i spadający popyt na nowe mieszkania.

- Skąd wynikają coraz bardziej zauważalne spadki cen na rynku wtórnym.

Druga połowa października to czas publikacji branżowych raportów dotyczących kondycji sektora nieruchomości po III kwartale. W ostatnich dniach poznaliśmy cenne dane i analizy, które na rynek dostarczyli m.in. firmy doradcze REDNET Property Group, JLL oraz działy analityczne portali takich jak Rynekpierwotny.pl, Nieruchomosci-online.pl czy Otodom.

Postanowiliśmy przeanalizować te materiały i zebrać najważniejsze wnioski dla sektora. Warto podkreślić, że jeśli dane z różnych źródeł się nie pokrywają, nie jest to błąd, lecz efekt stosowania różnych metod zbierania informacji.

Rekordowa oferta na rynku pierwotnym – klienci mają w czym wybierać

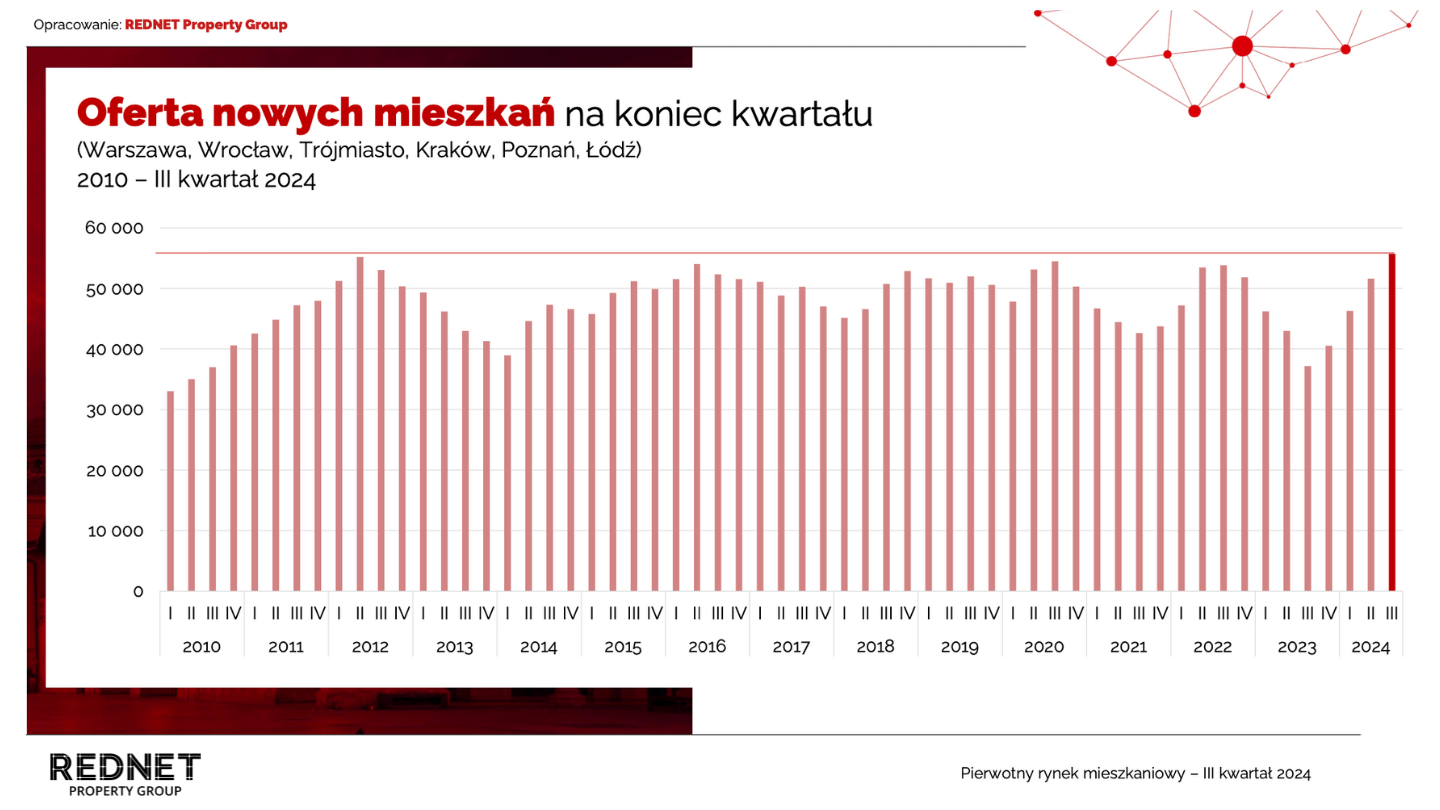

Na koniec trzeciego kwartału 2024 r. deweloperzy na sześciu największych rynkach (Warszawa, Wrocław, Trójmiasto, Kraków, Poznań, Łódź) oferowali 55 721 lokali – jak podaje raport REDNET Property Group. To prawie 50 proc. więcej niż rok temu i 8 proc. więcej niż w drugim kwartale 2024 r.

– Historia rynku nieruchomości dzieje się na naszych oczach. Od ponad 10 lat nie było tak dużej oferty mieszkań na sprzedaż jak obecnie. W ciągu czterech kwartałów oferta odbudowała się z historycznie niskiego do historycznie wysokiego poziomu – podkreśla Robert Chojnacki, założyciel REDNET Property Group i portalu Tabelaofert.pl.

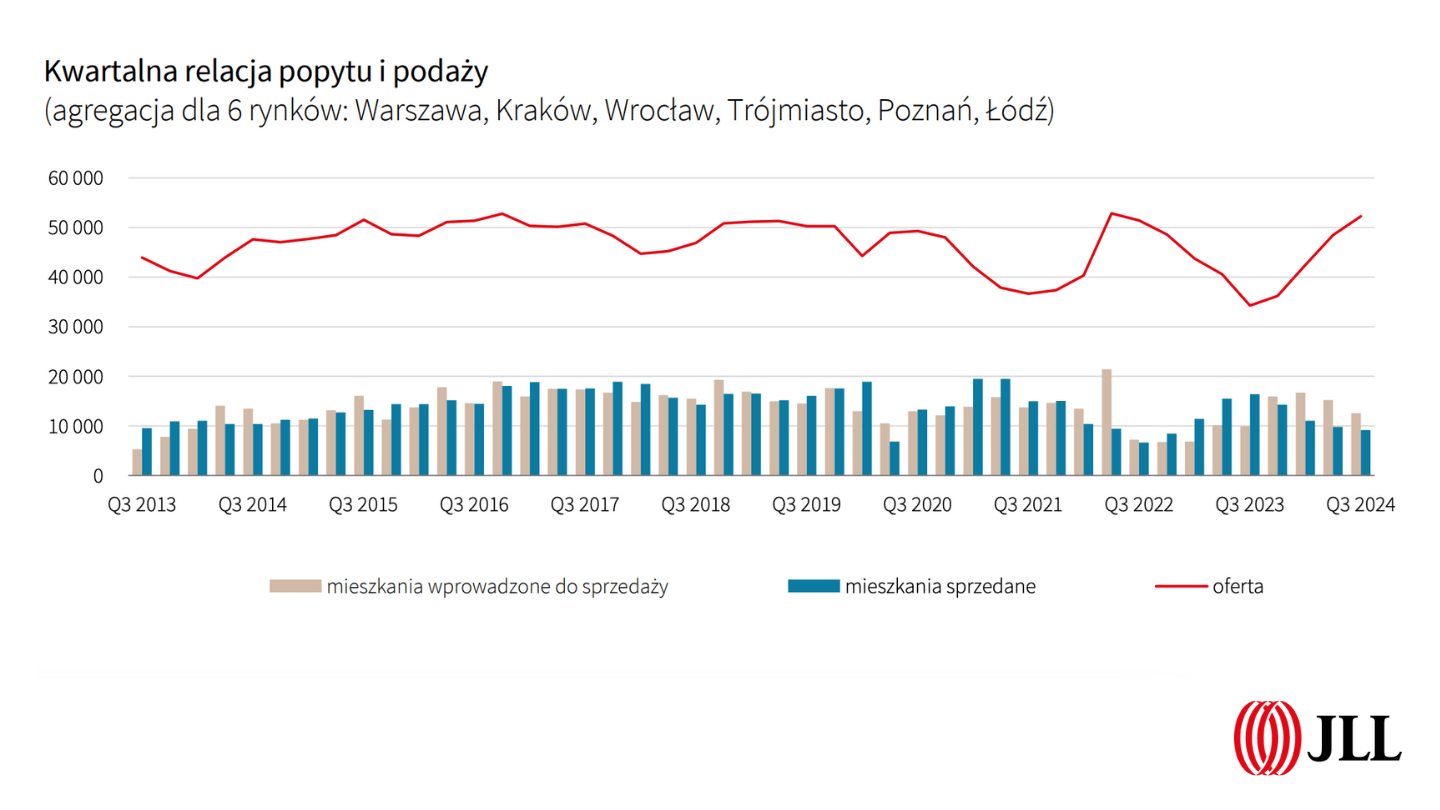

Raport JLL również podkreśla dużą ofertę, zwracając uwagę, że jedynie w Łodzi odnotowano jej spadek. Na wszystkich rynkach pogarsza się także relacja oferty do sprzedaży. Należy zaznaczyć, że "oferta" oznacza liczbę mieszkań w sprzedaży, a "podaż" – liczbę nowych mieszkań wprowadzanych na rynek przez deweloperów.

Dysproporcje te ilustruje poniższy wykres, który pokazuje spadek sprzedaży oraz podaży, ale również istotny wzrost oferty.

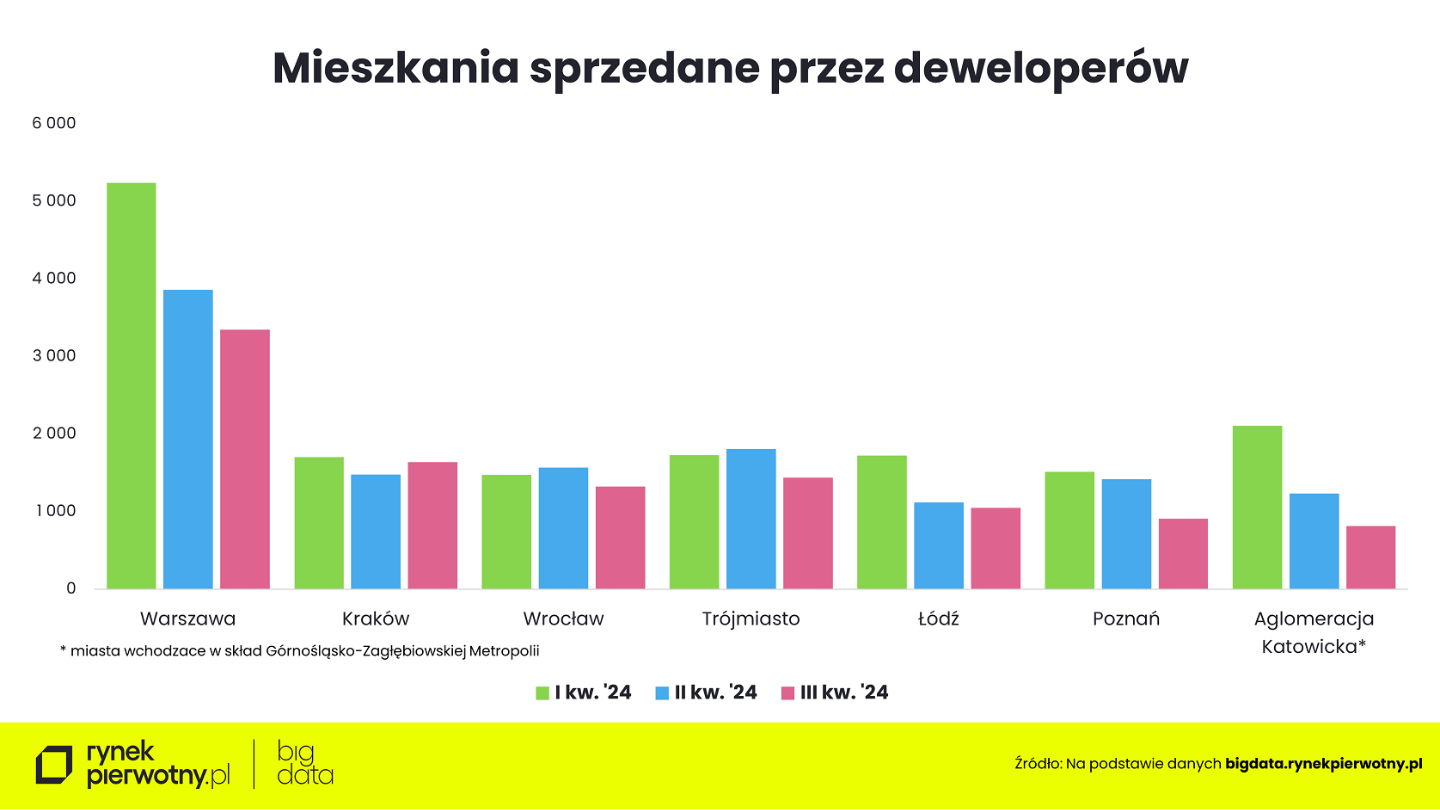

Wzrost oferty potwierdzają także dane BIG DATA RynekPierwotny.pl dla Wrocławia (+83 proc.)

i Krakowa (+66 proc.). W Warszawie oferta wzrosła o 49 proc., w Trójmieście o 32 proc., w Górnośląsko-Zagłębiowskiej Metropolii o 25 proc., a w Łodzi o 19 proc. Jedyną metropolią, w której spadła liczba mieszkań, był Poznań (–3 proc.), choć nadal liczba ta była 42 proc. wyższa niż w końcówce 2023 r.

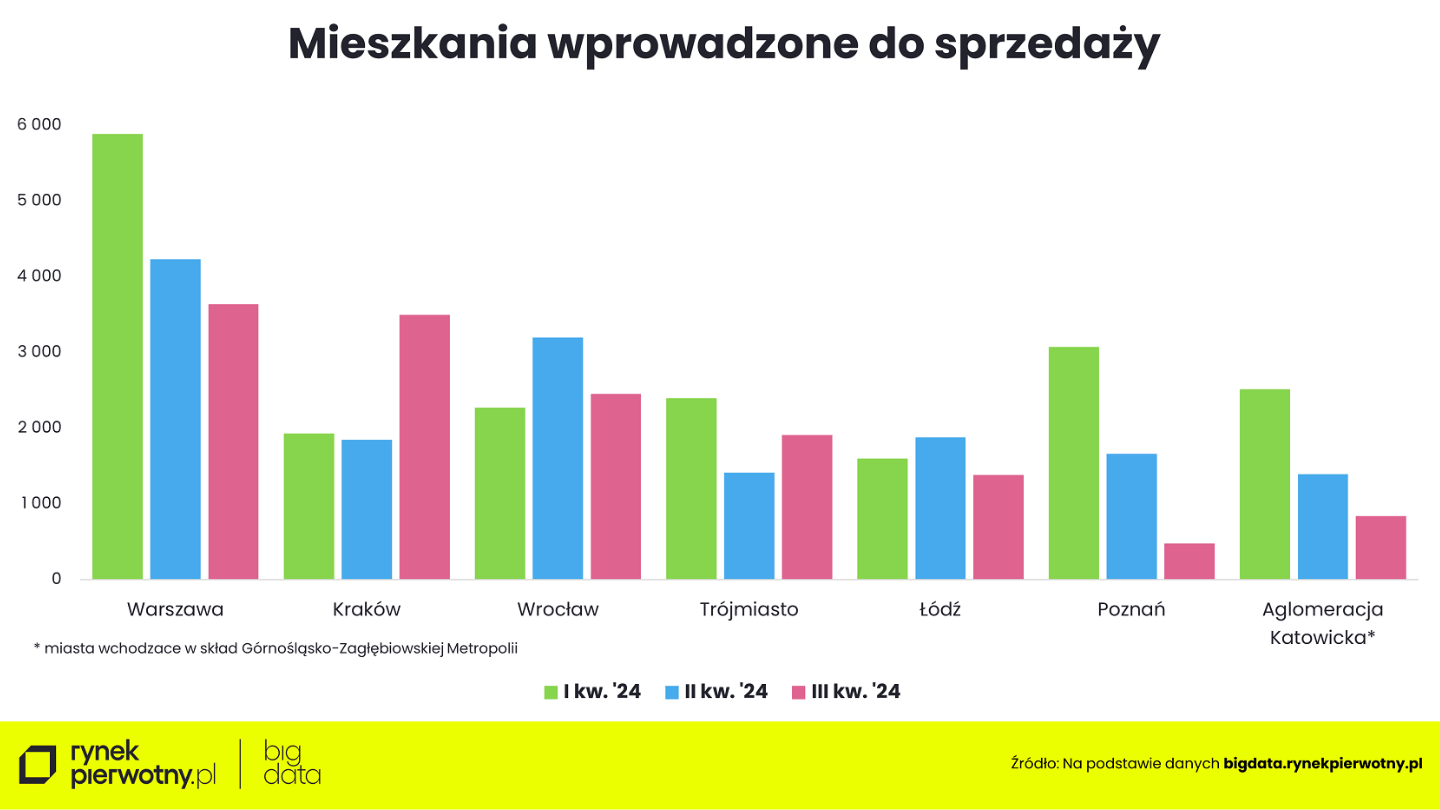

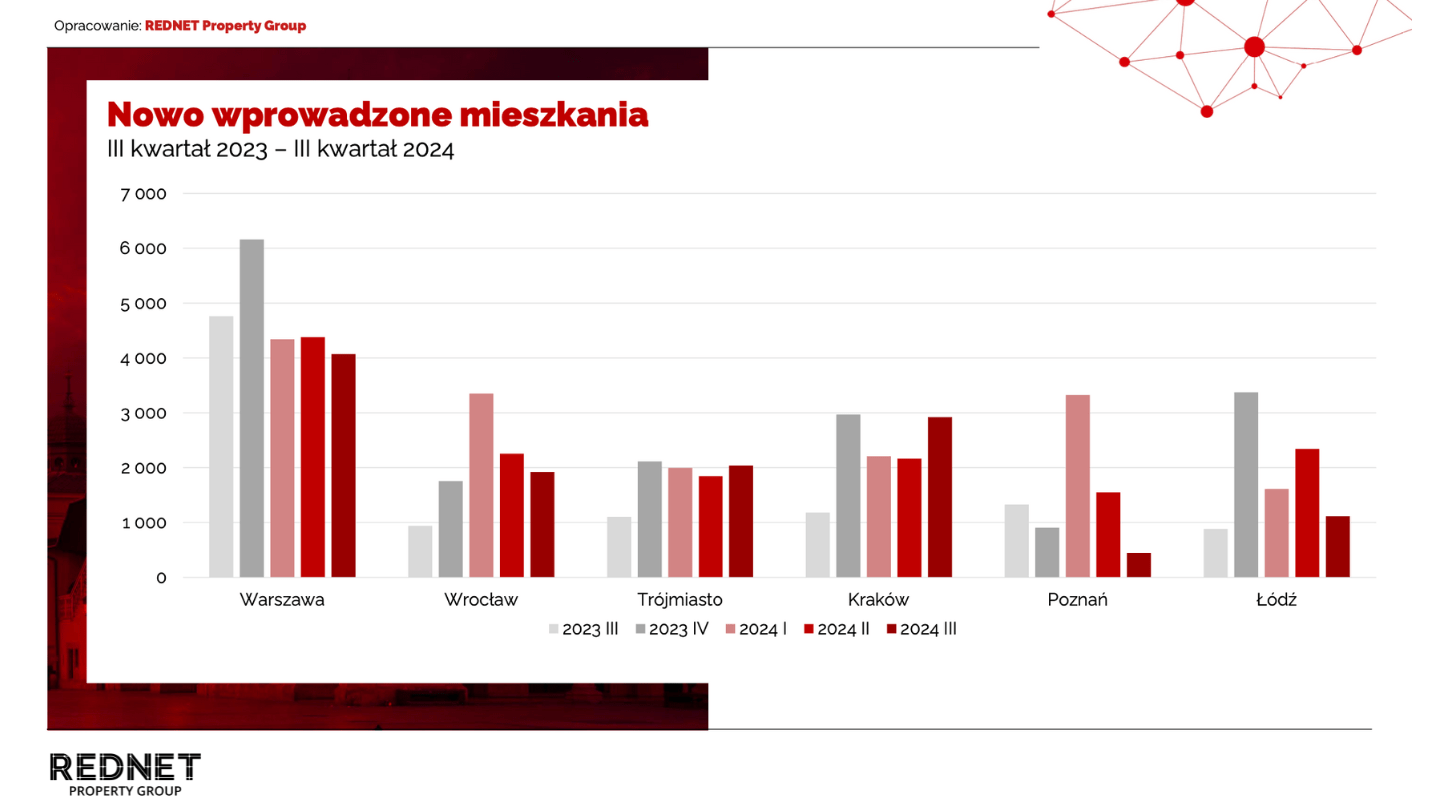

Słabnąca podaż

Deweloperzy wyraźnie ograniczyli wprowadzanie nowych mieszkań. W Poznaniu oraz Górnośląsko-Zagłębiowskiej Metropolii podaż spadła odpowiednio o 71 proc. i 40 proc. W Łodzi spadek wyniósł 26 proc., we Wrocławiu 23 proc., a w Warszawie 14 proc. Wyjątkiem jest Kraków, gdzie deweloperzy wprowadzili 89 proc. więcej mieszkań niż w II kwartale 2024 r., a także Trójmiasto (+35 proc.).

Łącznie w siedmiu największych metropoliach wprowadzono 14,2 tys. nowych lokali, czyli o 9 proc. mniej niż w II kwartale, a o 28 proc. mniej niż w I kwartale.

– Wysoka aktywność deweloperska na przełomie 2023 i 2024 r. pozwoliła odbudować ofertę. Na koniec II kwartału na sześciu rynkach oferta wróciła do poziomu ponad 50 tys. Lokali. Przy wysokiej ofercie i słabych wynikach sprzedażowych nie ma uzasadnienia ekonomicznego dla wprowadzania nowych projektów. Decyzje o rozpoczęciu inwestycji zapadały często w okresie boomu związanego z Bezpiecznym Kredytem 2 proc. i trudno było je później wycofać – zauważa Ewa Palus, główny analityk REDNET Property Group.

Spowolnienie sprzedaży z nadzieją na odbicie

Analiza jednoznacznie wskazuje na spowolnienie sprzedaży mieszkań. W ujęciu rocznym mamy do czynienia z 50-procentowym spadkiem sprzedaży na sześciu największych rynkach. W zeszłym roku o tej porze trwał szczyt zainteresowania Bezpiecznym Kredytem 2 proc. Sprzedaż była niższa tylko dwa razy w ciągu ostatniej dekady – podczas pandemii w II kwartale 2020 r. oraz w III kwartale 2022 r., kiedy stopy procentowe były wysokie.

W ujęciu rocznym mamy do czynienia z prawdziwym tąpnięciem. Jak wynika raportu REDNET Property Group w III kwartale tego roku na sześciu największych rynkach (Warszawa, Wrocław, Kraków, Łódź, Poznań, Trójmiasto) spadek sprzedaży wyniósł prawie 50 procent. Podkreślić jednak należy, że w zeszłym roku o tej porze mieliśmy szczyt zainteresowania programem Bezpieczny Kredyt 2 proc. Z drugiej strony tylko dwukrotnie w ostatniej dekadzie sprzedaż kwartalna była niższa.

- Tak było w II kwartale 2020 r., kiedy świat zmagał się z pandemią koronawirusa i w III kwartale 2022 r., kiedy stopy procentowe były na wysokim poziomie i dodatkowo obowiązywała zaostrzona rekomendacja KNF w zakresie ustalania zdolności kredytowej - analizuje Robert Chojnacki z REDNET Property Group.

Obecnie rynek jest w specyficznym okresie przejściowym między programami wsparcia, co wpływa na decyzje zakupowe klientów. Minister Rozwoju i Technologii Krzysztof Paszyk 23 października zapowiedział nowe rozwiązania, które mogą otworzyć dyskusję i pobudzić rynek.

Dr hab. Adam Czerniak, główny ekonomista Polityki Insight, zauważa: “Na rynku wciąż panuje atmosfera oczekiwania. Wiele osób wstrzymuje się z zakupem mieszkania, czekając na rozstrzygnięcia dotyczące programów wsparcia”.

Dane BIG DATA RynekPierwotny.pl wskazują, że największe spadki sprzedaży odnotowano w Poznaniu (–36 proc.) i Metropolii Górnośląsko-Zagłębiowskiej (–34 proc.), natomiast najmniejsze w Łodzi (–6 proc.). Kraków był wyjątkiem – tam sprzedaż wzrosła o 11 proc.

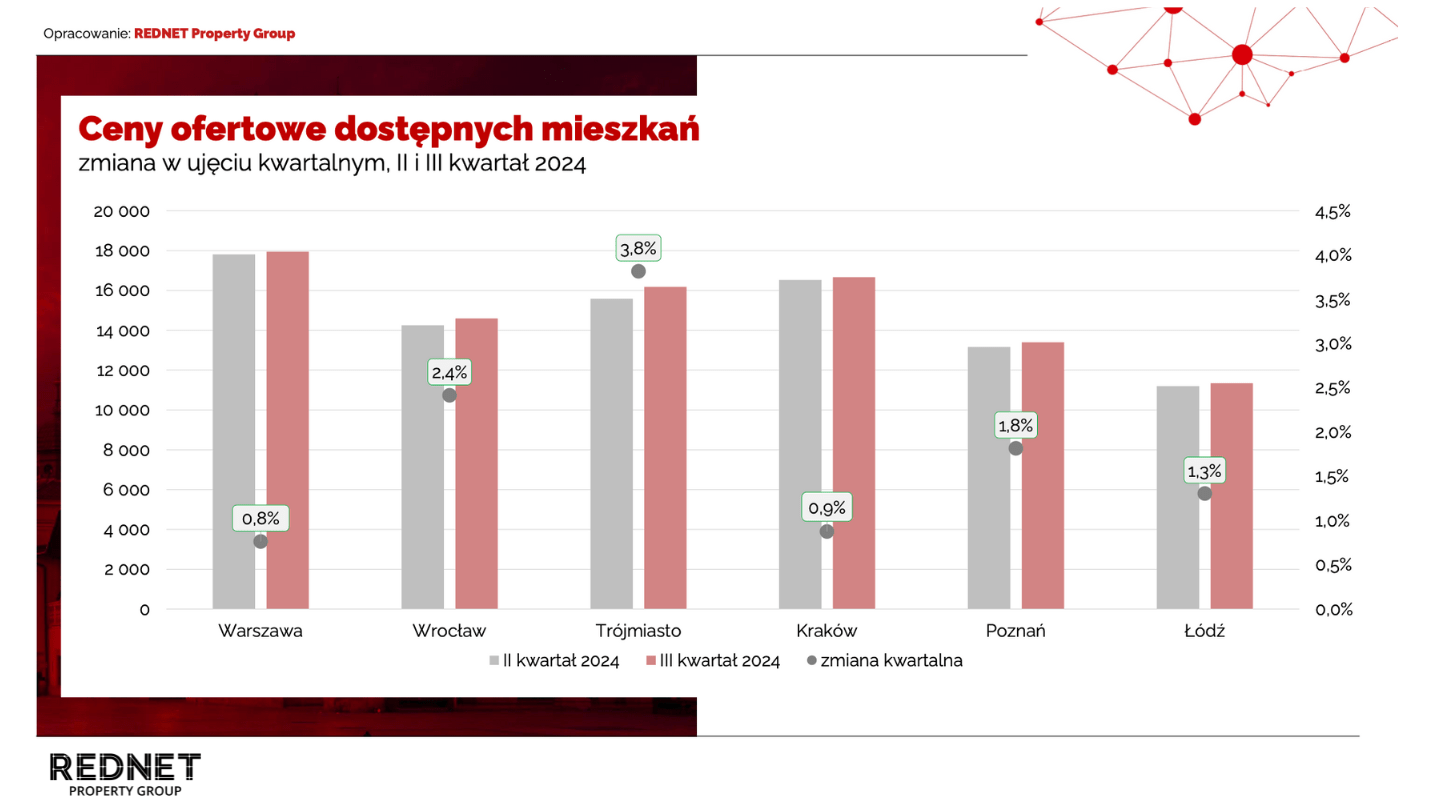

Stabilizacja cen na rynku pierwotnym

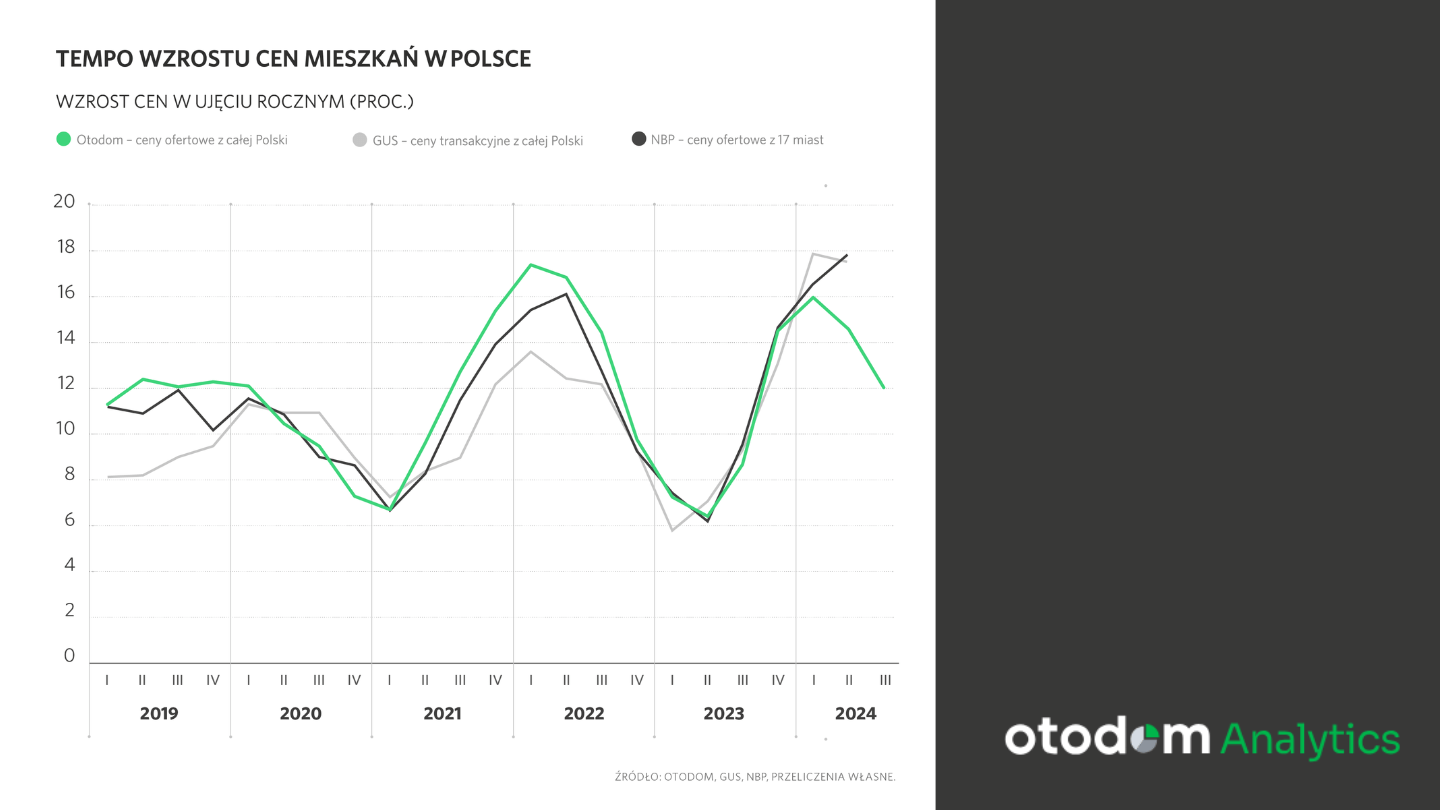

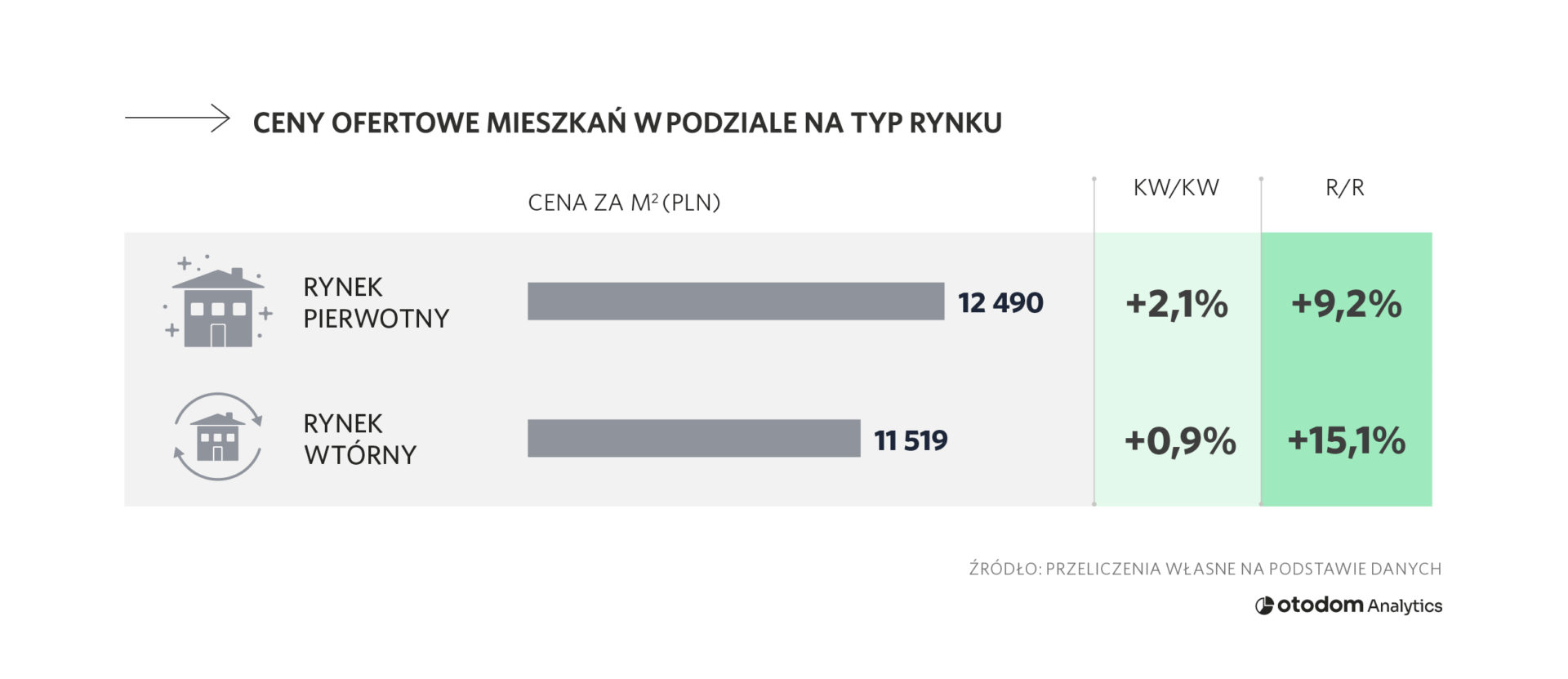

Spadek sprzedaży wpłynął na dalsze spowolnienie tempa wzrostu cen. Średnie stawki ofertowe mieszkań w skali kraju wzrosły o 1,4 proc. kw/kw, co jest niższym wzrostem w porównaniu do poprzednich kwartałów. W największych miastach ceny wzrosły średnio o 2,4 proc.

– Nowe lokale wprowadzane na rynek są droższe, głównie z myślą o klientach premium, którzy mają większe oszczędności lub zdolność kredytową. To właśnie w największych miastach obserwuje się większą aktywność inwestorów mieszkaniowych – tłumaczy Katarzyna Kuniewicz z Otodom Analytics.

Podobną konkluzję przynosi raport JLL. “W obecnej sytuacji ceny kształtują się dość stabilnie. Trzeba jednak pamiętać o dwóch czynnikach: spora część nowych inwestycji uruchamiana jest teraz z myślą o zamożnych nabywcach, dysponujących albo dużymi oszczędnościami, albo zdolnością kredytową. Na to, co dzieje się z cenami ofertowymi wpływ mają przy tym nieliczne inwestycje w rekordowo wysokich cenach, wprowadzone do sprzedaży w ostatnich miesiącach. Druga sprawa to możliwe do uzyskania w trakcie negocjacji upusty, choć nie są one tak duże, jak by pewnie chcieli poszukiwacze okazji” - czytamy w raporcie JLL.

Cytowany raport donosi o zmianach cen w przedziale od -0,8 do 2 proc. w ujęciu kwartalnym w sześciu największych miastach w Polsce (Warszawa, Kraków, Wrocław, Trójmiasto, Poznań, Łódź). Z kolei raport REDNET Property Group wspomina o widełkach od 0,8 proc. i 3.8 proc.

Analiza danych za ostatni rok ujawnia znacząco większy wzrost. Przy czym przypomnieć należy czynniki, które na niego wpływały. Kluczowy był skokowy wzrost popytu już w drugim kwartale 2023 r., który miał miejsce przy stosunkowo niskim poziomie oferty. W kolejnym kwartale nierównowaga na rynku jeszcze bardziej się pogłębiła. Wzrost popytu był spowodowany programem BK2%, ale nie bez wpływu było również poluzowanie polityki kredytowej (powrót odroczonego popytu0 I zakupy spekulacyjne. Stąd roczny wzrost cen na sześciu największych rynkach wg. danych REDNET Property Group zamykał się w przedziale od 7,9 proc. we Wrocławiu do 15,9 proc. w Łodzi.

Zdaniem eksperta

Chaos informacyjny zaburza rynek

Porównywanie danych sprzedażowych rok do roku jest problematyczne, głównie ze względu na fakt, że dane z zeszłego roku odnoszą się do programu Bezpieczny Kredyt i kumulacji popytu (co oznaczało również przyspieszenie decyzji o zakupie) w tamtym okresie. Zaczynają być również zauważalne efekty spowolnienia w budownictwie mieszkaniowym – do użytku zostanie oddanych najmniej mieszkań od 2019 lub 2018 r. (choć były to lata rekordowe). Wydaje się mało prawdopodobne, aby udało się do końca roku oddać 200 tys. mieszkań. Jest to również efekt wysokiej inflacji i podwyższonych stóp procentowych w 2022 roku, przez co znacznie mniej budów było rozpoczynanych.

Wraz ze spadkami cen i oczekiwanymi obniżkami stóp procentowych, powinien wzrosnąć popyt na mieszkania, co za tym idzie, także aktywność deweloperów. Jeśli wzrost ten znowu wynikać będzie z zewnętrznego impulsu i kumulacji popytu, może dojść do pewnego skoku cen, choć nie tak intensywnego jak w zeszłym roku.

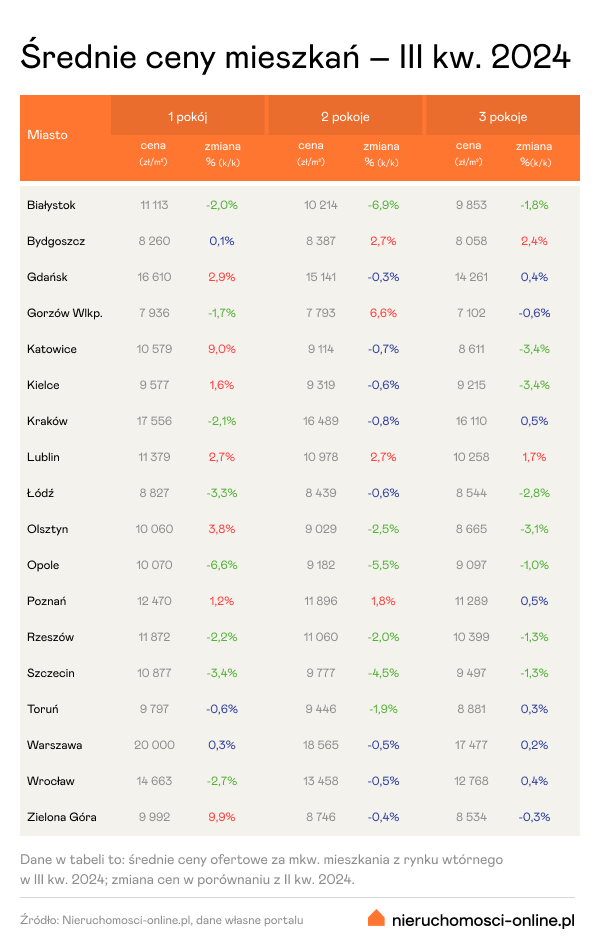

Chłodzenie cen na rynku wtórnym

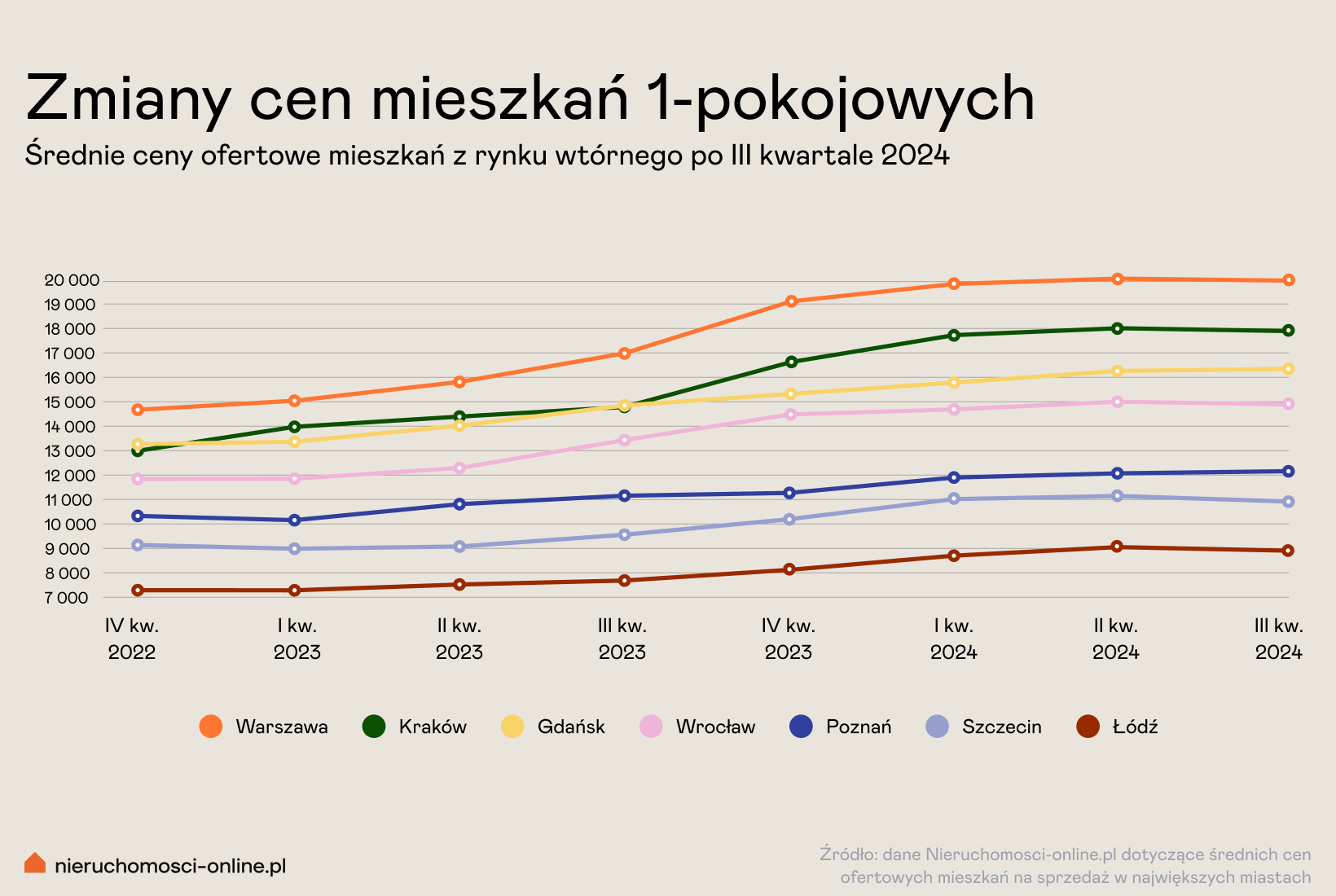

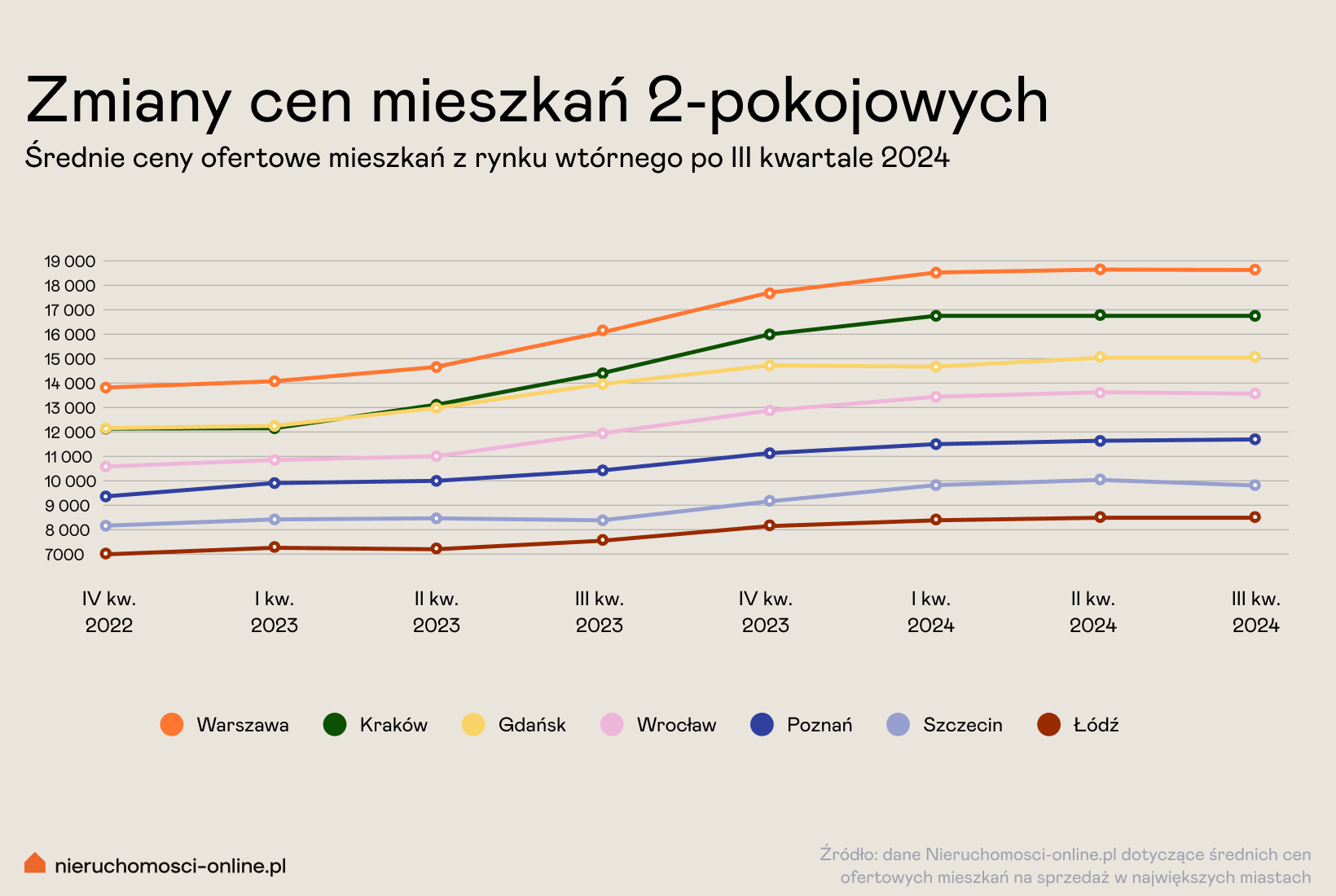

Dobre wiadomości napływają dla osób poszukujących mieszkań na rynku wtórnym. Według najnowszego raportu Nieruchomosci-online.pl, po raz pierwszy od dawna średnie ceny ofertowe mieszkań z rynku wtórnego w miastach wojewódzkich częściej spadały niż rosły, zarówno w przypadku kawalerek, jak i większych lokali. Rafał Bieńkowski, PR Manager portalu, podkreśla, że może to być moment przesilenia na rynku, choć dopiero kolejny kwartał pokaże, czy jest to początek trendu, czy chwilowa sytuacja.

Dane pokazują zróżnicowane zmiany cen, zależnie od miasta i wielkości mieszkań. Średnie stawki za kawalerki spadły w takich miastach jak Białystok, Kraków, Łódź i Wrocław, od 2 do nawet 6 proc. Dla mieszkań dwupokojowych spadki były jeszcze większe, sięgające do 7 proc. W niektórych miastach, takich jak Gdańsk, Warszawa czy Wrocław, ceny mieszkań praktycznie się ustabilizowały.

Dane z Otodom Analytics wskazują na ochłodzenie w tym segmencie, gdzie drugi kwartał z rzędu odsetek lokali z rynku wtórnego czekających na nabywców przekracza 50 proc. Wyjątkowo rosną jednak ceny najstarszych mieszkań wybudowanych przed 1945 r., które często są odnowione i oferowane w wysokim standardzie.

Perspektywy dla rynku mieszkaniowego, zarówno pierwotnego, jak i wtórnego, wydają się stabilne pod względem cen. Istotny wpływ na dynamikę mogą mieć nowe programy wsparcia, które mają zostać wkrótce wprowadzone, co może przełożyć się zarówno na wzrost sprzedaży, jak i cen.

Jeśli istotną częścią nowego programu będzie narzędzie wspierające popyt, może to nie tylko zwiększyć liczbę sprzedawanych mieszkań, ale także wpłynąć na wzrost cen. Kluczowe będą jednak szczegóły programu – zwłaszcza limity dotyczące liczby wniosków oraz kryteriów dochodowych, a także grupy, do której będzie skierowany. Ważne będzie również wsparcie podaży, szczególnie w kontekście planowanej reformy planistycznej, która stanowi wyzwanie dla samorządów i deweloperów.

Główne wnioski

- Znaczący wzrost liczby dostępnych mieszkań – W III kwartale 2024 r. liczba mieszkań oferowanych na sprzedaż na największych rynkach nieruchomości w Polsce znacznie wzrosła. Jest to największa oferta od ponad dekady, choć sprzedaż nie nadąża za wzrostem podaży.

- Wyraźne osłabienie popytu – Sprzedaż mieszkań gwałtownie spadła, osiągając poziomy widziane jedynie podczas pandemii i poprzedniego kryzysu stóp procentowych. Zainteresowanie kupnem zmalało o połowę w porównaniu do ubiegłego roku, kiedy program Bezpieczny kredyt 2 proc. mocno napędzał rynek.

- Hamowanie wzrostu cen nieruchomości – Tempo wzrostu cen mieszkań uległo spowolnieniu, a w niektórych miastach spadają również ceny mieszkań z rynku wtórnego. Ewidentnie widać, że rynek stopniowo stabilizuje się po okresie dynamicznych wzrostów i zawirowań.